M&A評価(時価)と相続税評価が全く違うのはなぜ?

M&A評価(時価)と相続税評価が全く違うのはなぜ?

株価評価引き下げ策 ※株価評価引き下げ策の詳細は別ページにて解説しております。

株価評価引き下げ策

※株価評価引き下げ策の詳細は別ページにて解説しております。

DXが相続税対策に利用できる理由

企業の収益力の源泉は、「機械・設備・建物・土地」と言った「物的財産」よりも、「技術やノウハウ」「顧客や人脈」「ブランドやデザイン」と言った「知的財産」に変わってきています。

着目すべきことは、相続税は、主として「機械・設備・建物・土地」と言った「物的財産」に課税されることです。「技術やノウハウ」「顧客や人脈」「ブランドやデザイン」「知恵や知識」と言った「知的財産」には相続税は通常は課税されません。

相続税が課税されないと言うことは、贈与税も課税されません。

このことを活用して出来る、「将来収益贈与法」とでも言うべき、大きな、合法的相続税対策があります。文字通り、将来上がってくる収益を、後継者に事前に贈与する方法です。

DXによる相続税対策事例

あなたの会社にDXで新収益モデルが出来たとしましょう。しかし、まだ本当にそれが成功するかどうかは、誰にもわかりません。競合先が出てくるかもしれませんし、何らかの技術的不備や瑕疵が隠れているかもしれません。

その段階で、後継者が出資して新会社を作ります。

新会社でDXの新収益モデルを実践します。ここで、あなたが全精力をつぎ込んでこのビジネスを成功させるのです。あなたは、これまでたくさんの経験値を積んできています。その経験値で、後継者を全力でサポートするのです。

後継者が単独でチャレンジするのと、あなたのサポートがあるのとでは、成功確率は大きく違ってきます。

さらに、「デジタル・オンライン・サブスクリプション」のビジネスモデルに仕立て上げることが出来れば、収益は累積的に伸びます。安定収益モデルになりますから、上場することも可能になります。そのときは、なんと、上場会社を1社無税で後継者に贈与したことになるのです。

上場しないままでも、あなたの会社でこのビジネスをしていたならば、収益はあなたの会社に蓄積され、あなたの相続財産が増えるところですが、後継者の財産となり、あなたの財産は増えないことになります。

DXはそうした意味で、相続税対策になりやすいと言えます。

(注)サブスクリプションとは、定額課金制度による販売制度で、安定収益が確保できます。Adobe社・Microsoft社などがこの仕組みに変えることで大成功し、今はほとんどのITビジネスがこの方式をとっています。

DXとは、デジタル化により業務効率を向上することだけではありません。それに加えて、顧客価値を増大させ、企業収益を増加させることがDXです。

DXの収益モデルは、デジタルと「技術やノウハウ」「顧客や人脈」「ブランドやデザイン」「知恵や知識」がうまく融合したときに出来上がります。そしてデジタル・オンラインのビジネスはサブスクリプションモデル(注)になりやすく、継続的・安定的収益モデルとなります。

このような重要な財産を、それが実現する可能性のある卵の状態のときに、後継者に合法的に贈与するというのが「将来収益贈与法」です。

M&Aでの会社売却にあたっての株式評価を人為的に引き上げることの出来る理由

M&Aにおいても会社売却にあたっての株式評価は、人為的に引き上げることは出来ます。

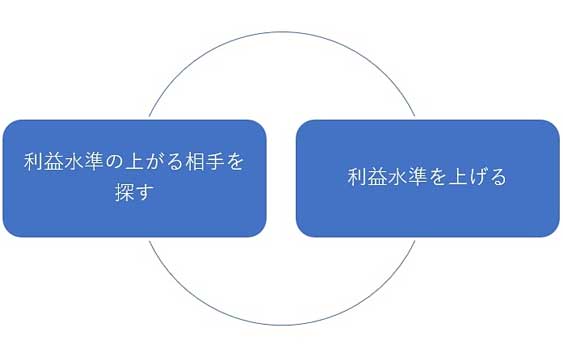

その方法はシンプルで、①利益水準を引き上げる ②利益水準の上がる相手を探す、のたった二つの事です。

相続税における株式評価と、M&Aの株式評価の基本的な違い

相続税の株式評価は画一的であるがゆえに抜け穴が多く、その抜け穴を利用して株式評価を下げるというものでした。

しかし、M&Aの株式評価は抜け穴ではなく、相手方とのシナジー効果を見つけることで将来の利益水準を引き上げ、株式評価を引き上げるものです。

| M&Aの株式評価 | 相続税の株式評価 | |

|---|---|---|

| 評価方法 | 個別性が強く多種多様な評価方法がある | 画一的で比較的シンプル |

| 評価結果 | シナジー効果次第で評価結果は大きく異なる | 抜け穴が多い |

| 前提となる数値 | 未来予測数値を元に計算 | 過去数値を元に計算 |

| 利益の計算主体 | 買い手の買収後の利益 | 自社の利益 |

| 評価引き下げ・引き上げの難易度 | やや高い | 低い |

| 評価引き下げ・引き上げの方法 | ・利益水準を上げる | ・あえて赤字を作る |

| ・シナジー効果により利益水準の上がる相手を探す | ・あえて含み損を作る |

評価を人為的に引き上げることのできる理由とは

M&Aにおいて評価の基準となる利益水準は、基本的に将来の買い手の利益水準です。

そのため、買い手との間で発生するのであろうシナジー効果を見つけることで、利益水準は人為的に引き上げることが可能となります。

また、シナジー効果の追求だけでなく、会社の収益改善策をとることで、利益水準自体を引き上げることもできます。これが正攻法であり、M&Aの成否にかかわらず最も重要なことです。

利益水準自体を引き上げるというこの正攻法も、実はそれほど奇抜なことをするのではありません。詳しくはこちら。

少しだけ詳しいM&A株式評価引き上げ方法の説明

M&Aにおける株式評価方法の基本的考え方

株式評価引上げその方法を理解するためには、まず、M&Aにおける、非上場株式の評価の方法の概要を知っておくことが必要です。

M&Aでの非上場株式の原則的な評価は、相続税評価と基本的には同様で、会社の利益水準の大きさで評価額は決まります。

まず、中小企業の実務で行われている最も一般的な2つの方法を見てみましょう。

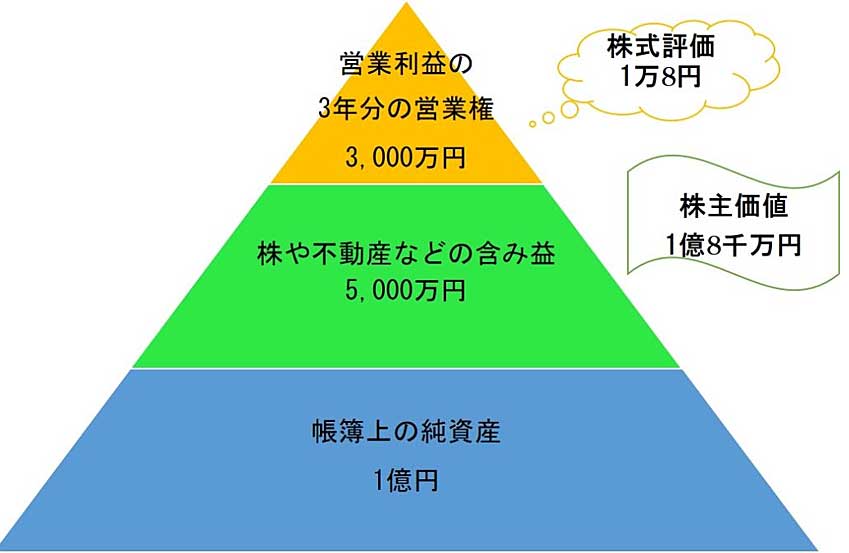

①時価純資産+営業権法

帳簿上の純資産のうち、不動産や有価証券など帳簿価額と時価に差があるものを、時価に修正し、営業利益の3年分程度を営業権としてプラスする方法。

(計算例)

・帳簿上の純資産1億円

・不動産の含み益 5千万円

・営業利益 1千万円

・発行済み株式総数 1万株

・株主価値 1億円+5千万円+1千万円×3=1億8千万円

・株式評価 1億8千万円÷1万株=1万8千円

という計算になります。

②フリー・キャッシュ・フロー法

[(現在のキャッシュフロー(営業利益+減価償却費)+M&Aにより増加すると予想される利益]×倍率(5~10倍)=事業価値とし、事業価値ー借入金=株式価値

というように、予想フリーキャッシュフローの何倍(何年分)と計算する方法です。

計算例:

・営業利益 1,000万円

・減価償却費 500万円

・M&Aにより増加すると予想される利益 1,000万円

・倍率5倍

・借入金 2,500万円

・発行済み株式総数 1万株

・企業価値=(1,000万円+500万円+1,000万円)×5倍=1億2,500万円

・株主価値=1億2,500万円ー2,500万円=1億円

・株式評価=1億円÷1万株=1万円

どちらの方法をとっても、利益水準が大きいほど、株式評価は高くなることがポイントです。

もう少し細かく見ると、次の通り、評価方式には大きく分けて4つの方法があります。

| 項目 | A)インカムアプローチ | B)コストアプローチ | C)マーケットアプローチ | D)中小企業M&A実務法 |

|---|---|---|---|---|

| 評価方法 | 将来の収益により評価 | 時価純資産の大きさにより評価 | 類似する上場会社のキャッシュフローと比較して評価 | 時価純資産+営業利益3年分程度で簡便的に評価 |

| 特徴 | 利益水準が大きいと、評価が高くなる | 保有純資産(時価)が大きいほど評価が高くなる | キャッシュフローが大きいほど評価が高くなる | 利益水準と、保有純資産(時価)が大きいほど評価が高くなる |

| 客観性 | × | 〇 | 〇 | 〇 |

| シナジー効果の反映 | 〇 | × | × | △ |

| 将来の利益水準の反映 | 〇 | × | △ | △ |

| 項目 | A)インカムアプローチ | B)コストアプローチ | C)マーケットアプローチ | D)中小企業M&A実務法 |

|---|---|---|---|---|

| 評価方法 | 将来の収益により評価 | 時価純資産の大きさにより評価 | 類似する上場会社のキャッシュフローと比較して評価 | 時価純資産+営業利益3年分程度で簡便的に評価 |

| 特徴 | 利益水準が大きいと、評価が高くなる | 保有純資産(時価)が大きいほど評価が高くなる | キャッシュフローが大きいほど評価が高くなる | 利益水準と、保有純資産(時価)が大きいほど評価が高くなる |

| 客観性 | × | 〇 | 〇 | 〇 |

| シナジー効果の反映 | 〇 | × | × | △ |

| 将来の利益水準の反映 | 〇 | × | △ | △ |

A)インカム・アプローチにおける評価法には、(1) フリー・キャッシュ・フロー法 (2) 調整現在価値法 (3) 残余利益法等が、

B)コストアプローチにおける評価法には、(1) 簿価純資産法 (2) 時価純資産法(修正簿価純資産法)が、

C)マーケット・アプローチにおける評価法としては、(1) 市場株価法 (2) 類似上場会社法 (3) 類似取引法 (4) 取引事例法(取引事例価額)等があります。

評価方法の詳細については「企業価値評価ガイドライン」(公認会計士協会)を参照ください。

A)のインカムアプローチは、将来の利益水準で評価が決まりますし、B)のコストアプローチも過去の利益水準に依存しますし、C)のマーケットアプローチも、減価償却前、利払い前の利益水準に依存します。D)の中小企業M&A実務法も、過去及び将来の利益水準に依存します。

どの方法をとっても、利益水準・収益力の大きさが評価の基準となると言うことです。

株式評価引き上げの2つの方法

前述の通り、評価を引き上げるには、「利益水準を引き上げる」、「利益水準の上がるシナジー効果の出る相手を探す」 といった大きく分けると2つの方法があります。

「利益水準を引き上げる方法」は、成果が出るまでに時間がかかり、簡単ではありません。

しかし、「利益水準の上がる相手を探す方法」は、比較的容易と言えるかもしれません。

そこで、「利益水準の上がる相手を探す方法」から説明します。

利益水準の上がるシナジー効果の出る相手を探す方法

利益水準の上がるシナジー効果の出る相手を探すには、どのような方法があるでしょうか。

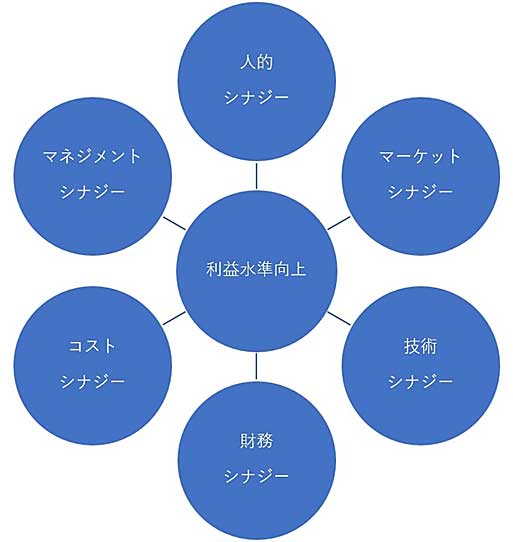

①シナジー効果

シナジー効果とは、相乗効果とも言い、自社の弱みを他社の強みで補うことや、自社の強みを他社の強みでさらに補強することで、1+1=2以上の成果を出すものです。

- これまで取引のなかった顧客に販路を広げる(マーケットシナジー)

- 不足している人材を確保する(人的シナジー)

- 互いの技術を組み合わせて新製品を開発する(技術シナジー)

- 財務基盤を強化することで金利水準を下げる(財務シナジー)

- 仕入れ先を変更することで、仕入れコストを下げる(コストシナジー)

- 買収先のマネージメントを強化して利益を生む(マネージメントシナジー)

等々、多様なものがありますが、中小企業のM&Aでは、人材不足、後継者不足から来る人的シナジーやマネージメントシナジーが多いと言えます。

②シナジー効果の出る相手を探すには

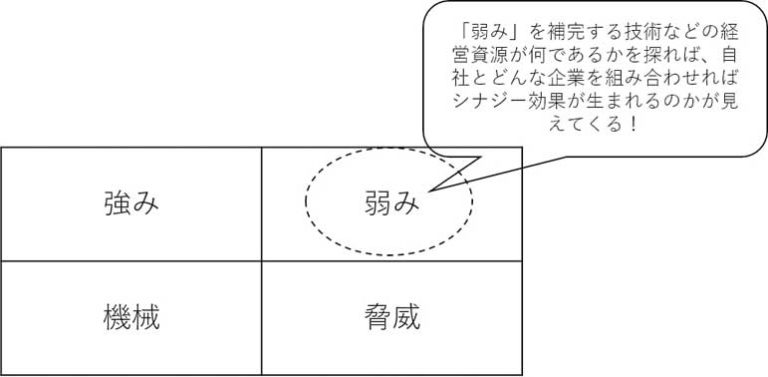

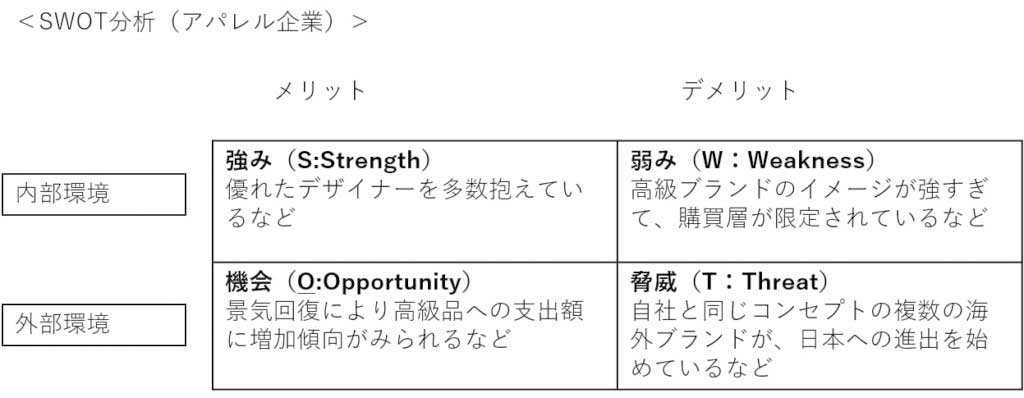

シナジー効果は、自社の弱みを他社の強みで補うことや、自社の強みを他社の強みでさらに補強することで生まれるものですから、強みと弱みを見つけるためのSWOT分析が基本です。

SWOT分析は、「強みと弱み」、「機会と脅威」を分析しますが、強みは弱みと機会は脅威と裏腹の関係です。そこを他社のSWOT分析と組み合わせることで、意外な相手が見つかることもあります。他にも3C分析、PPM分析など様々なフレームワークがあります。

しかし、そうしたフレームワークを使った分析よりも、実務上大切なことがあります。

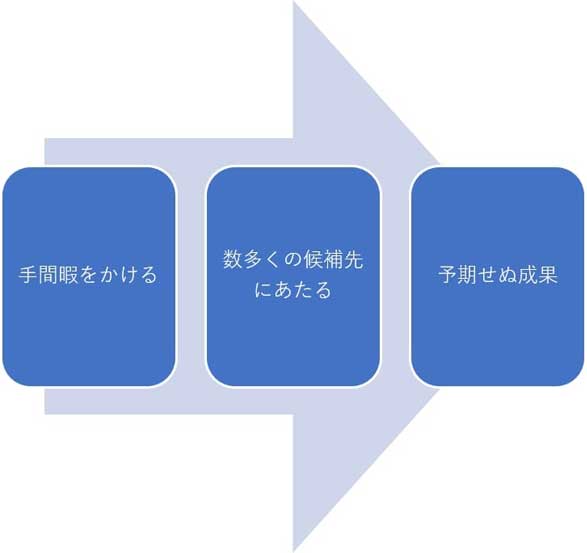

それは、「数多くの相手に当たる」ということです。

昔はM&Aと言えば、秘密裏に一つ一つ時間をかけて順番に当たるというスタイルが中心でした。しかし最近は、数多くの相手から感触を確かめ、その中から個別面談して絞り込むやり方や、オークション方式に変わってきています。M&Aに対する意識が変わってきているのです。

もっと言えば、秘密裏とは正反対に、詳しい情報をオープンに開示して、応募者を募るというM&Aも増えています。個性ある飲食店が、親父さんが腰を痛めたり老齢になったりして、店を閉めるか譲りたいということになって、あの店が廃業になるのなら自分が後継者になりたいという小規模なM&Aです。こういう場合は、全くのオープンな情報開示で、マイクロファンディングのようなノリのM&Aです。

ともかく、スタイルは別として「出来るだけ多くの相手に当たる」ということは重要になっています。

なぜでしょうか。

M&Aによるシナジー効果は、イノベーションの一種です。

ドラッカーは、数多くのイノベーションの事例を7種類に分類してみて、一番多かったのが「予期せぬもの」だとしています。イノベーションのイメージからすると最上位に来そうな「発明発見」に基づくものは、最下位の7番目でした。

M&Aにおけるシナジー効果も、SWOT分析などで予測しうるものだけでは、なかなか高い値で買い取ってくれる相手と出会うことは難しいと言えます。特に財務内容の良くない中小企業では、普通に分析したのでは値がつかないような会社が、意外な高値で買ってもらえることが実務ではしばしばあります。

数を当たって見ないと、このような「予期せぬ」結果は得られないということです。

しかし、「数多くの相手に当たる」には、時間とコストがかかります。信頼のおけるM&Aアドバイザーに、手間暇をかけてもらうことが、最もいい結果になることは間違いありません。

ドラッカーのイノベーションの7つの種

1)予期せぬもの

自らの組織と競争相手における、「予期せぬ成功」と「予期せぬ失敗」、「予期せぬ顧客」「予期せぬ要望」等。

2)ギャップ

市場と、製品、サービスとのギャップ。従来から提供されている製品やサービスが、時代に合わなくなりギャップが生じる。たとえば、現代人が時間に追われた多忙な生活を送るようになったため、ヘアカットのみの、短時間・低料金を実現した理髪店が出現した。潜在的な、顧客が気付いていない欲求。

3)ニーズ

プロセス、製品、サービスの開発において、必要に迫られたイノベーション。「必要は発明の母」ということである。

4)産業構造の変化

産業構造と市場構造における変化。ITの進化により、工場の無人化、フィンテックによる金融システム、流通における、Amazonの影響などで、産業構造は劇的に変化している。

5)人口構造の変化

高齢者人口の割合が高まるなかで、高齢者向け市場はまだまだ未整備である。長寿化対策、認知症対策など、高齢化の進行は、イノベーションの宝庫。

6)意識の変化

考え方、価値観、知覚、空気、意味合いにおける変化。環境意識の高まりが、省エネ、脱石油、EV自動車、脱プラスチックなど、新たな産業を次々と生み出しつつある。

7)発明発見

ドラッカーが事例を調査したところ、この発明発見が最も成功率が低かった。

利益水準の引き上げにより、株式評価を引き上げる方法

シナジー効果を見つけるのとは別のもう一つの方法として、経営改善により、本来の企業の「稼ぐ力」を強め、利益水準を引き上げることがあります。これは簡単に出来るものではありませんが、必ずしも難しいことでもありません。

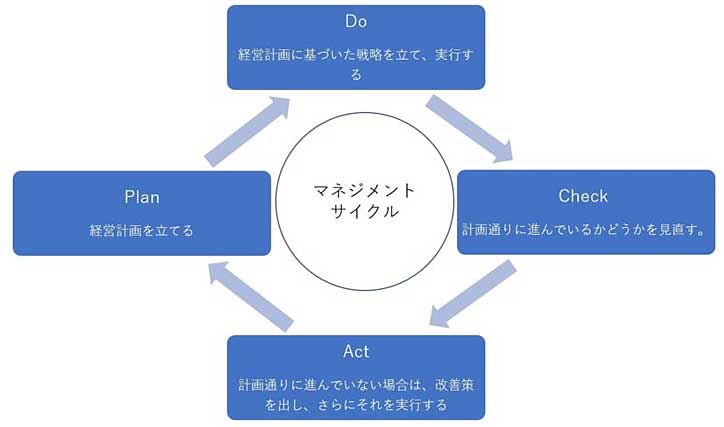

なぜなら、多くの中小企業の場合、PDCAサイクルを回すというような、基本的なマネージメントがなされていないために、利益水準が低下しているケースが多いからです。

中小企業でなくても「大企業病」という言葉もあるように、JALのような大企業でも基本的な経営力が失われ、収益力が低下して利益水準が低下していることは数多く見られます。

「企業の寿命30年説」というものもありますが、帝国データバンクによれば、創業100年を超える会社は日本全国の企業のたった2%しかありません。

企業だけでなく、日本と言う国自体も急速に衰退しています。世界競争力ランキング2019によれば40年前に「ジャパンアズナンバーワン」と言われ、世界2位の競争力を誇った日本も今や世界30位にまで衰退しています。特に生産性&効率も56位と下から8番目です。

「盛者必衰の理」と言われます。企業も放置すれば、基本的な経営力が失われ、ほぼ必ず衰退することは間違いないのです。

そのような衰退した状態からの利益水準の向上ならば、基本的なマネージメントの導入や基本的な経営力の回復により、比較的容易に達成できると断言できます。

それでは、基本的な経営力とは何でしょう。

JALの経営破綻を例にとって説明してみましょう。

JALはたった二つの事でよみがえった

JALは2兆3,221億円の負債を抱え、戦後最大と言われる倒産をしました。

倒産当時、年間1,337億円の赤字でしたが、JALには、8つの労働組合があり、年収3,000万円のパイロットが労働条件の改善を求めてストライキをするというような、お客様が全く見えていない状況の会社でした。

路線別の採算、一便ごとの収支というものが全く見えておらず、機内販売での売り上げも、そのクルーたちの売り上げとしてはカウントされず、チケット販売の部署の売り上げとしてカウントされていました。

ですから、だれが頑張っているか、どのようにするとお客様が満足してくれ、利益も出るのか、ということが全くわからない状況でした。それで大赤字で経営破綻に至ったわけです。

そこへ、京セラ稲盛会長が乗り込み、意識改革に取り組むことで、「お客様満足」を全社員が心に誓うことが出来ました。

一便ごとの収支を翌日に出し、路線別の採算が見えるようにすることで、頑張った人が評価され、油で汚れた手袋も洗って使う、というコスト意識も生まれ、JALはたった1年で黒字経営にV字回復したのです。1,337億円の赤字が翌年は1,200億円の黒字、その翌年は2,049億円の黒字になりました。

何が再生の原動力だったのでしょう。

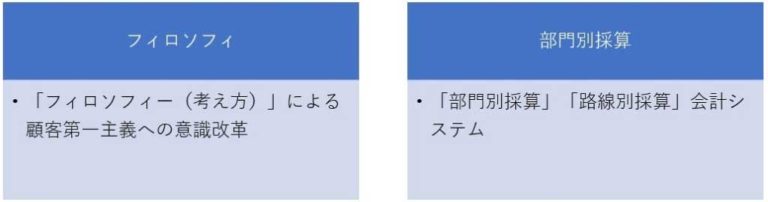

当事者であった大西賢JAL元会長は、再生は、「フィロソフィー(考え方)」による顧客第一主義への意識改革と「部門別採算」という会計システム構築のたった二つの柱によるものであったと言われています(「稲盛和夫最後の闘い」 日本経済新聞出版社)。

ここからは、少し抽象的な話を書きますが、お許しください。

(より具体的な話から先に見たい方はこちら。)

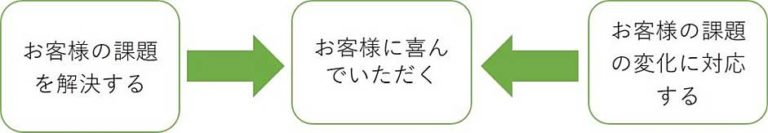

利益獲得の根本原則は2つしかありません。

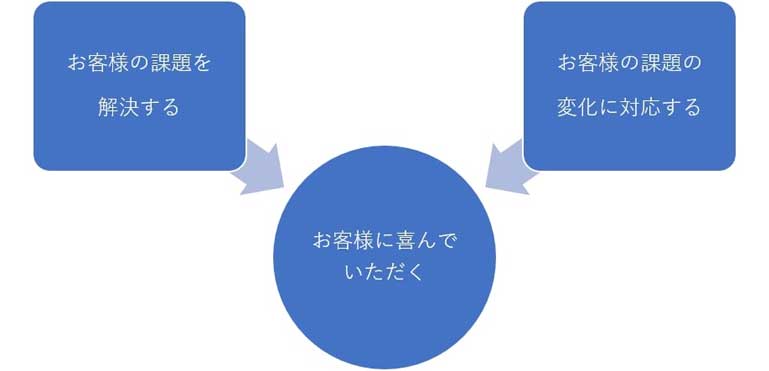

①企業の利益はお客様に喜んでいただいた結果でしか得ることはできない

②お客様のニーズ(課題)は常に変化するので、ニーズの変化に対応が遅れれば企業は必ず赤字になる

という2つの原則です。

お客様に喜んでいただくとは、お客様のニーズを解決し、課題を解決することです。

このうち後者の、変化対応の部分が最も重要です。企業は放置すると必ず従来通りのやり方を続けようとしますから、変化対応が遅れ、業績が悪化するからです。

上述の通り、帝国データバンクによれば、 創業100年を超える会社は日本全国の企業のたった2%しかありません。

企業を放置すれば、人間の性として、その成功体験から、驕り、驕慢の心が組織の中に生まれることで、変化対応力が失われ、ほぼ必ず衰退することは間違いありません。

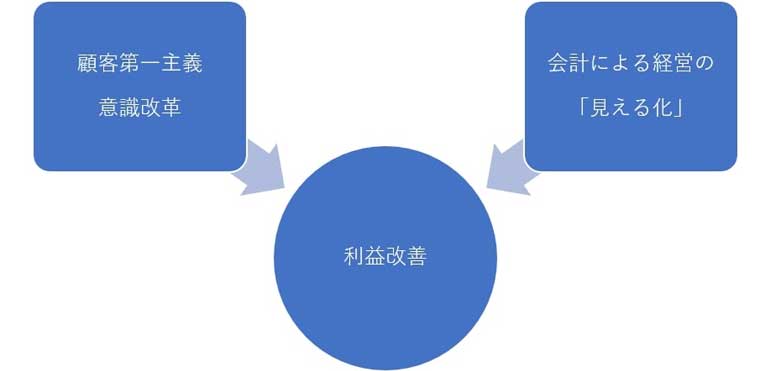

利益獲得の2つの根本原則にしたがって、利益改善策も次の2つしかありません。

①常にお客様に貢献したいという意識を、全社員が保ち続けること

②常にお客様に貢献できていることを確認し続けること

より具体的に表現しますと利益改善のポイントは、「意識改革」と「見える化」です。

①不断の顧客第一主義への意識改革

②会計による経営の「見える化」

の2つの仕組みを持つこと、と言うことが出来ます。

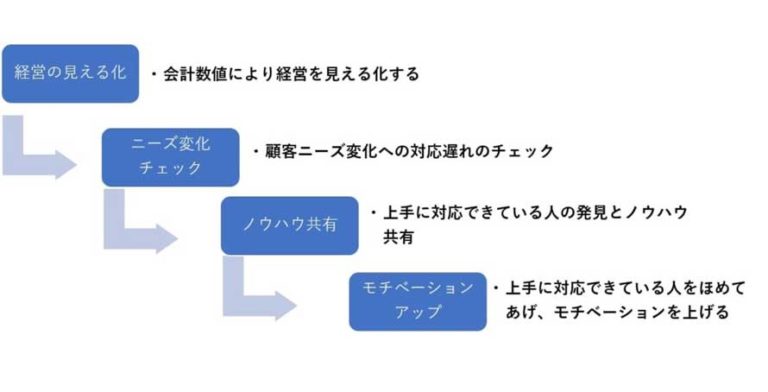

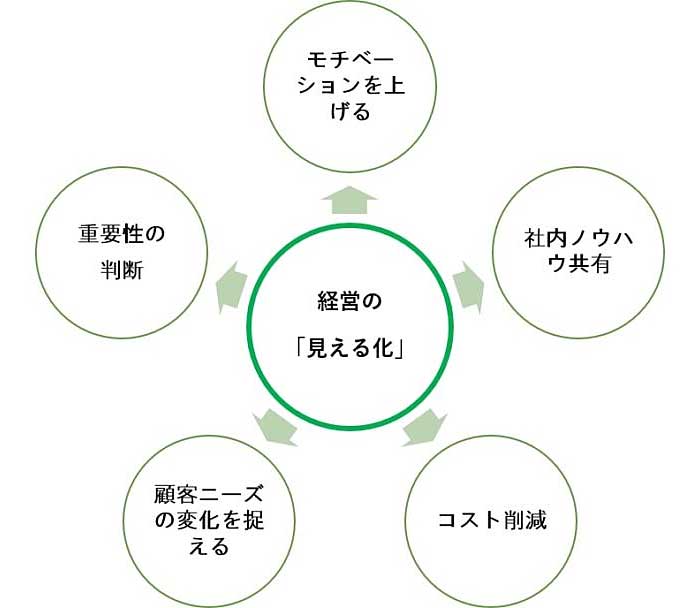

経営の「見える化」により、得られることは3つ。

- 顧客ニーズ変化への対応遅れのチェック

- 上手に対応できている人の発見とノウハウ共有

- 上手に対応できている人をほめてあげ、モチベーションを上げる

このことにより、社内が活性化し、社員がお客様にどんどん提案することが出来るようになり、顧客満足が高くなり、利益水準が上昇するのです。

①不断の顧客第一主義への意識改革

②会計による経営の「見える化」

という2つのポイントは、JAIの再生においても、みごとに証明されています。

上述の通り、JALの再生は、「フィロソフィー(考え方)」による顧客第一主義への意識改革と「部門別採算」という会計システム構築のたった二つの柱によるものであったと、当事者であった大西賢JAL元会長も言われています。

真実と言うものはシンプルなものです。

目次

- 中小企業はPDCAサイクルを回せないのはなぜか?

- 社長が売上増大の罠に陥るのはなぜか?

- 販売単価を上げる5つの基本手順とは

- 会計による「経営の見える化」で利益を上げ続ける

- 中小企業で「経営の見える化」が出来ない理由は?

- 企業価値は「買い手」の「買収後」の利益で何倍にも変わることを強く意識する

- シナジー効果で「買い手の買収後」の利益を大きく変える!

- シナジー効果を「組み合わせ法」の観点で捉える

- 中小企業でもイノベーションを起こせる!

- 技術力+マネジメント力で、会社はもっと高く評価される!

- 顧客との信頼関係にこそ価値がある

- 顧客データベースを整備し、会社の値段を上げよう!

- 商品はブランドだけで売れるのではない!チャネルの価値を評価する

- 社内SE採用で企業価値を高める

- 中小企業が京セラアメーバ経営で企業価値を高める

- 分社型経営で企業価値をさらに高める方法とは?

- グループ通算制度を利用して、企業価値を上げる

1.中小企業はPDCAサイクルを回せないのはなぜか?

せっかく帳簿を作成しても、多くの中小企業の経営者はそれを利用していません。日本の中小企業経営者の95%は決算書の見方が分からないという説もあるくらいです。

まず、目標を立てる。そして、それを毎月チェックして、経営会議を行う、結果に対しては、絶えずチェックと改善を繰り返す、といった当たり前のことをきちんと行うことが肝要なのです。さらに、その改善策がきちんと実行できたのか、もし、できていないならなぜできないのか、というところまでフォローしていく必要があります。

このようにして、PDCAサイクルをしっかり回していけるようにするだけで、半分くらいの会社は業績がグンとアップするものです。

キーワード

* PDCAサイクル

企業において経営管理を行うためのサイクル。PDCAはそれぞれP=Plan(計画)、D=Do(行動)、C=CHECK!!(評価)、A=Act(改善)を指す。欧米ではこの考え方を体系化したデミング博士(Dr. W. Edwards Deming)の名前をとって、デミングサイクルとも呼ばれている。

でも、わかっているけれども実際に出来ないのがPDCAを回すことなのです。

では、どのようにしてPDCAを回すのでしょうか。

PDCAサイクルのスタートとしての経営計画の策定ですが、計画書を作成すること自体が必ず必要なものではありません。目標設定が明確になっていれば、「前期の利益を10%上回る利益」という利益目標を立てることでも十分です。

大切なことは、この計画をチーム別や部門別といった責任単位別に立てることです。

そして、「頑張った人」だけではなく、「成果を上げている人」をきちんと「見える化」し、評価できることが重要です。

それには、計画と実績が比較できる部門別会計の仕組みを持つことです。部門別会計による「経営の見える化」をすることです。

「成果を上げている人」とは、「売り上げを上げている人」ではなく、「利益に貢献している人」でなければなりません。

なぜなら、売り上げを上げるだけで考えると、人件費や経費を掛ければ売上は上がるため、売上が増えて赤字になってしまうという売上増大の罠に陥りやすいからです。

従業員が10人以下の会社の場合は、通常はワンチームですから、チーム別や部門別に分ける必要はないかもしれませんが、出来るだけ細かな責任単位別に分けることが望ましいと言えます。

CAの部分が弱いのが、PDCAを回せない理由!

そして、実務的に最も大事なのは、PDCAサイクルの中の、CAの部分です。

PD(計画と行動)のところは、誰でもできます。しかし、CA(チェックとアクション)のところがほとんどの中小企業では出来ていないのです。

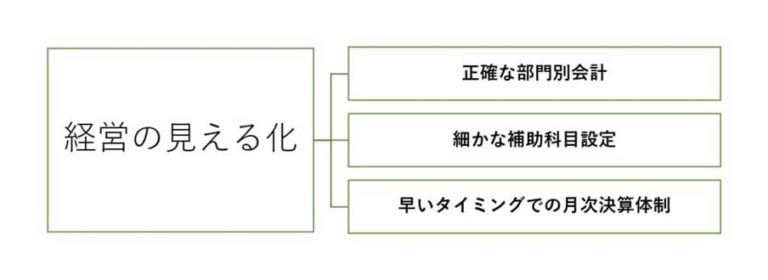

後述の通り、会計による「経営の見える化」には、正確な部門別会計の導入と、細かな補助科目設定と、出来るだけ早いタイミングでの月次決算体制の3つが必要です。中小企業では、この部分が出来ていないのです。

この部分を改善すれば、極論すれば、中小企業の経営改善は「案外カンタン」に出来るとさえ言えるのです。

弊社では、事業再生チームを中心として、このCAの部分をサポートする「実行支援」サービスを行い、堅実な成果を上げています。

以上を「見える化」に必要なPDCAサイクルの具体的な適用例としてまとめると、以下の通りとなります。

| 見える化 | Plan | Do | Check | Action |

|---|---|---|---|---|

| 部門別目標 | 財務会計ソフト | 日次・週次・月次経営会議 | 日次・月次アクションプラン | |

| 補助科目管理 | 管理会計ソフト | 予実管理 | 随時設定変更 | |

| 中期経営計画 | 販売管理・顧客管理ソフト | 部門別予実管理 | ||

| 年次アクションプラン | 原価管理・積算・見積システム | 補助科目推移チェック | ||

| 初期設定の徹底 | 給与計算・人事管理・労務管理ソフト | 月次・年次推移チェック | ||

| RPA活用 | クラウド型チェック |

この中で業績向上のために最も重要となるのは、日次・週次・月次経営会議です。きちんと議事録をとり、次回に達成状況を確認することが、PDCAを回す上での肝になります。KGI、KPI、KSFというように行動目標を、大きい目標から、より個別具体的な目標まで段階を追って定め、週次ベースできちんとチェックして回して行く仕組みを作り、習慣化すれば、業績はより向上します。

Doの項目の中のRPAロボット活用などは、ほとんどの中小企業で「経営の見える化」が出来ていない状況を打開するための、今後に期待すべき取り組みです。

Pの目標設定も、個人レベルになると、きちんと出来ていないケースがほとんどです。

個人面談により、目標をこまめに聞いてあげることで組織目標を個人目標にまで落とし込むことが出来ます。やはり、KGI、KPI、KSFというように行動目標を、段階をおった個人行動レベルまで定めることが、まずは第一歩です。

ただし目標設定の後、週次会議や、ミーティングなどで、その結果を必ず聞いてあげる仕組みが必要です。

2.社長が売上増大の罠に陥るのはなぜか?

Q:顧問の税理士先生から、次のように説明を受けました。

「利益を増やすには、次の3つの方法しかありません。①売り上げを増やす ② 原価率を下げる ③固定費を減らす です。」そのとおりにやっているのですが、うまく行きません。どうしてでしょうか?

A:「売り上げを増やす」というのは、最も誤りやすい方法です。

上の3つの方法を聞いて、赤字企業の経営者は、どうするでしょうか?

①売り上げを増やさなければと思って、安値受注をします。

②原価率を下げるために仕入先や下請けをいじめます。

③固定費を減らすために、人件費を削減し、リストラをします。

その結果赤字企業はどうなるでしょう?

- 安値受注の結果利益が減り、赤字はさらに大きく膨らみます。

- 下請けいじめのために品質が悪化し、手直し工事が続発して、とんでもない赤字工事が発生します(建設業の事例)。またいい商材情報が入ってこなくなります。

- 人件費削減の結果、優秀な人材がいなくなり、会社はお客様にいいサービスが出来なくなります。

- 人員を減らした結果、残った人の残業が増え、コストの削減にはならず、品質の低下になります。

こうして赤字企業は倒産の道を辿ります。

この赤字企業の経営者の行動は、「お客様の課題解決」「顧客満足」という視点が欠落しているのです。相手の利益・都合を考えることなく、自分の利益・都合だけを考えています。

優良企業の社長さんならどうするでしょう。

- 売り上げを増やすのではなく、顧客満足のゆく、独自性のある、付加価値の取れる商材を探し、単価を上げ利益を上げます。売り上げは減ってもかまいません。

- 原価を削減するために、お客様にとって必要かどうかという観点で、徹底して無駄を見つけ、工程を見直して短縮化し、仕入れ先を見直し、抜本的なコスト削減をします。

- 人件費は削減せず、お客様に感動を与える提案のできる優秀な人材を育成し、または採用します。

- 人を減らすのではなく、無駄な業務を徹底的に減らします。

その結果、会社はより利益体質になります。

数量の増加よりも、単価を上げることに意識を向ける

「売上=単価×数量」です。数量よりも単価を上げることに意識を向けます。単価を上げるには「顧客満足」が必須条件です。そのようにすることで、「お客様の課題解決」「顧客満足」という視点が育つのです。

売上ではなく、利益を見ながら経営する

決算書の「売上」には数量と単価の概念がありません。そのために、ベテランの経営者でも、よく安値販売へと方向性を誤ります。

小売業では販売数量を増やすために、店舗を増やし、その結果、人件費や家賃が増え、売上が増えれば増えるほど利益が減る、ということがよくあります。

サービス業でも売上を増やしても、人手が必要となり、忙しすぎて離職率が上がることがよくあります。その結果、とりあえず新人を採用するとその育成に手がかかり、残業ばかり増えて、さらに離職が増え、サービスの質が低下し、クレームが増え、どうにもならなくなるということがよくあります。

ローコストオペレーションの仕組みを持たない安値販売は厳禁

大量安値販売でうまく行く場合もあります。

しかし、それは量販店のように、販売数量を増やしても、販売コストや製造コストが増えない仕組みがあるケースのみです。そのようなローコストオペレーションの仕組みが出来上がっていない会社が大量安値販売戦略をとると、必ず失敗します。ローコストオペレーションの仕組み作りには、とんでもない資金が必要です。中小企業では十分にご注意ください。

3.販売単価を上げる5つの基本手順とは

前項で、数量の増加よりも、単価を上げることに意識を向けると書きました。重要なのでもう少し詳しくご案内します。

販売単価×販売数量=売上です。ここで、売上を増やすことだけを目標にすると、とんでもないことになります。利益が出ずに赤字になることが多いのです。

前項で書いた通り、赤字会社の社員や社長は売上を上げろと言われれば、まず、値引販売、割引キャンペーンを考えます。値引きで販売数量が増えることを期待するからです。

しかし、値引販売はすぐに競合相手にマネされますから、販売数量は増えません。販売単価だけが下がり、その結果、赤字になります。

販売単価を上げることを目標にすると、お客様を喜ばせること、お客様が喜ぶことに意識が行きます。

お客様に本当に喜んでもらえると、単価は問題になりません。お客様がその商品を本当に必要とされている場合には、リピート顧客にもなります。口コミで情報を発信してくれることもあります。

販売単価を上げる5つの当たり前:基本手順

以下の「当たり前」のことが出来ていないのが、赤字の原因です。

① 自社の強み、特徴、他社との違いを見つける

販売単価を上げる上で重要なのは、まずは、自社の強み、特徴、他社との違いを見つけることです。

自社の強みと言うのは、意外と自分では気が付いていません。本当は値打ちがあるのに普通のことと思っていて、安売りや、ただ働きをしているケースも多いのです。

「足下を掘れ、そこに泉湧かん」という言葉がありますが、自社の足下の技術、経験値、顧客層、人材、人脈、情報網、環境などで、他社との違いは数多くあります。

ある保育園では、園児が定員の50%しか集まらず困っていました。「園児募集中」という看板を出したり、チラシの投げ込みをしたりと、一生懸命にすればするほど、定員割ればかりが印象付けられて、何か問題があるのではないかと思われるのか、ますます園児が集まらないという悪循環に陥っていました。

しかし、足下をよく見ると、その園の保育士資格者の充足率は100%でした。ということは、極めて丁寧な安心安全な保育が提供できていることです。

そこで、「少人数制。保育士100%充足で安心保育。」とホームページで開示し、料金も値上げしたところ、徐々に園児が集まりはじめ、6か月後には15人の定員のところ16人の待機園児の空き待ち状態になりました。

自社の強みを作るには、長期的には、商品・製品・サービスを革新し、イノベーションを起こすことが最も重要です。しかし、それ以前に足下を見ることが最も重要なのです。

② ターゲットを絞る

販売単価を上げる上で2番目に重要なのはターゲット戦略です。

ものの価値は人によってそれぞれ違います。それが好きな人にとっては自分の好きなものには大きな価値があります。思い出の品には価値があります。受験生の親にとっては塾の値段は高い方が安心するかもしれません。一定水準以上のお金持ちは、値段を気にせずにお買い物が出来ます。

本当に喜んでもらえる人は誰か。相手のニーズにピタッと合うものを提供するかどうかで、販売単価は何倍も変わってきます。

自社の持つ強み、自社の特徴に当てはまるお客様に出会えば、販売単価は難なく上げることが出来ます。

ある歯医者さんは、開業後、他の歯医者さんがあまりやりたがらない収益性の高くない学校検診ばかり引き受けていました。

しかし、長く続けていると、歯並びがいい子供は噛む力が強く、賢い子供が多いことに気が付きました。それを証明する論文も見つけました。

そこで、子供を持つお母さんをターゲットに、「歯並びを良くして賢い子供を育てよう」という、子供矯正歯科のキャンペーンをしました。学校検診と比べて歯の矯正は、何倍もの単価です。

単価は高くても、子供を持つお母さんの間で評判となり、繁盛歯科となりました。

そうなると、子供矯正歯科の経験値が上がり、技術も上達し、第一人者との評判となります。今では、全国から子供矯正歯科の患者さんが集まるようになり、さらに単価も上げることが出来て大繁盛歯科になっています。

③ 言われる前に提案する

販売単価を上げる上で3番目に重要なことは、提案力です。

自社の商品・サービス・技術・情報・人脈を使って、お客様の課題を解決する提案をすることです。それも、お客様に頼まれる前に提案することです。

頼まれる前にお客様のメリットも含めて提案すると、価格のことは問題になりません。

しかし、お客様に頼まれてからした仕事は出来て当たり前、出来なかったら怒られるだけです。挙句の果ては、値引きさせられたり、ただ働きになったりもします。

ある建設会社では、設計変更があった場合に現場の作業者が見積もりもせずに言われるままに工事をして、あとから請求しても、支払ってもらえないことが常態化していました。

そこで、設計変更になりそうな場合には、事前に「設計変更するとこのようなメリットが出ます。

その代わり、最大これだけ追加費用がかかりますが、それ以上にこれだけのメリットがあります。どうしますか?」と逆提案するようにしました。

そうすると、喜んで追加費用を支払ってくれるようになりました。

また、ある税理士事務所では、税務調査で否認事項があったとき、一生懸命判例を調べ、資料を作成してて反論し、その否認取り消しに成功するということはよくありました。

しかし、報酬の請求は定額の税務調査立ち合い報酬のみです。税務調査があると手間ばかり増えるので嫌だなと思っていました。

ところが、否認事項があったとき、事前に次のように言うことにしました。

「徹底的に判例を調査したり、説明資料を作成したりすれば、この否認を取り消してもらうことが出来るかもしれません。しかし、それにはこれだけの料金がかかります。どうしますか?」と聞いてから判例を調査するようにしました。

そうすると、ほぼ100%の納税者が、「お願いします」と言ってくれ、きちんと報酬を支払ってることが分かりました。今では、税務署から税務調査の通知があると楽しくなって、元気が出るようになりました。

④ 「顧客とのつながり」の維持

販売単価を上げる上で4番目に重要なことは、「顧客とのつながり」の維持です。

Amazonが2017年8月に137億ドル(約1兆5,000億円)以上をかけてホールフーズというリアルの店舗を買収しました。買収の理由は、これまで店舗を「販売の場」から、「顧客とのつながりをつくる場」へと変えていくということだそうです。それによって、顧客のLTV(ライフタイムバリュー)を最大にして行く戦略です。

このことは最近、「サブスク」モデルとして、その重要性が極めて注目されています。

「サブスク」は、サービスをひとまとめにして、毎月の定額で提供するサービスです。「サブスク」は、従来はオンライン系のサービスとして、ネットフリックスの定額映画見放題をはじめとして、クラウドサービスで始まりました。しかし、今ではフリートライアルなど複数のプランと料金バリエーションを用意することで、顧客購買単価をアップし、LTVを最大にするものと評価されています。

マイクロソフトも、従来の「Office」というパッケージソフトを販売するビジネスから撤退し、「Office365」という毎月定額提供の「サブスク」システムに変え、昨年16年ぶりに時価総額世界一の座を奪還しました。

しかし、AmazonもAmazon-Primeの「サブスク」で巻き返し、今年はAmazonが第1位になりました。

日本でも化粧品や健康食品の通販も、ほぼこの「サブスク」モデルにすでに転換されています。

トヨタの「KINTO」やコマツの「KomConnect」などの製造業までが始めており、全産業で「顧客の囲い込み」に使われようとしています。

「顧客とのつながり」は、顧客一人当たりの販売単価を上げるだけでなく、販売数量も上げるということです。

⑤ こまめに対応する

販売単価を上げる上で5番目に重要なことは、「こまめさ」です。

- 安易な値引きをしない

- 請求できるものは、小さなことでもきちんと請求する

- 「アップセル」「クロスセル」をこまめに行うルールを作る。

- 即時・スピード対応をする

これらは、想像以上に大きな効果があります。

商品・サービスの単価を上げるメリットは利益効率がよくなる点があります。

例えば、同商品の単価を1%上げると、純利益もそのまま1%アップします。日本企業の売上高経常利益率は2%程度ですから、1%と言う数字は極めて大きいと言わなければなりません。

販売単価アップは販売数量アップよりも原価がかからない分、圧倒的に効率が良いのです。販売数量が1%アップしても、仕入れコストも増えます。その上、販売数量アップのためのキャンペーンコストの増加も加えて計算すれば、実際には利益はマイナスになることも多いのです。

それに対し、マクドナルドのハンバーガーを注文したお客様に、店頭でアルバイトの女子高生が「こまめ」に、「お飲み物いかがですか」とニコッとしてすすめると、利益率の極めて高い「収益商品」であるコーラが、追加販売コスト無しで売れるわけです。

これは小さなことですが、客単価を上げ、利益率を高めるために大変効果があります。そのような接客マニュアルの作成が極めて重要となります。

その場での即時の対応で細かな積み重ねをすることが、大きな利益の差となって現れます。

当たり前のことをやり続けることは、当たり前ではない。

4.会計による「経営の見える化」で利益を上げ続ける

手前味噌で申し訳ありませんが、弊社グループには事業再生チームがあり、そのチームが関与する会社は、90%以上業績が改善されます。

毎年5,000万円の赤字の会社が、1億円の黒字になるということは、普通にあります。

例えば、過去10年間平均1億円の赤字だった会社が、弊社グループが関与後、+3,500万円⇒+7,000万円⇒+14,200万円と毎年利益が倍々ゲームで増加するというものです。

こうした事例で共通する必須要素に、会計による「経営の見える化」があります。

会計による「経営の見える化」は、正確な部門別会計の導入と、細かな補助科目設定と、出来るだけ早いタイミングでの月次決算体制の3つにより可能になります。

その効果がなぜ現れるかを考えてみると、次の5つです。

①誰が頑張っているかを見える化し、モチベーションを上げる

成果を上げても上げなくても同じでは、だれもがんばりません。成果を上げた人を認めて上げることが大事です。

JALの事例でも、チーム別の採算、路線別の採算が見えるようになって初めて、全員が生き生きと働き、笑顔のサービスができるようになったのです。

人は見られることで頑張れるのです。

②成果を上げている人を見える化し、その人のノウハウを共有する

成果を上げている人やチームのやり方は、絶対に社内で共有し、まねをさせなければなりません。

ある店ではよく売れている長尺物の新商品が、他の店では全く売れていない。

調べてみると、売れている店は長尺物を筒に入れてきちんと展示していましたが、他の店では長尺物は倒れるからと言って、店の隅に置いていました。それでは売れるはずがありません。

全店で展示方法を変えると、その新商品は飛ぶように売れるようになりました。

③顧客ニーズの変化を捉える

ある会社では、都会の店舗グループと、地方の店舗グループとを、さらに店舗面積別に分けてグループ化して利益を見るようにしました。すると、都会の店舗面積が小さい店は、ほぼ軒並み赤字であることがはっきりとわかりました。

お客様は、品ぞろえの豊富な大型店ならば満足しますが、店舗面積の小さい都会の店は、商品比較ができず、それならばネット通販で買うので十分という時代になってきていることがわかりました。そこで、地方の大型店を重視した出店路線に切り替えたところ、業績は回復しました。

顧客ニーズの変化は必ず来ます。その前兆を捉えるには、店舗別、商品別、地域別などに分けて、複数の観点から売上、粗利、固定費、利益を見る必要があります。店単独で見ていても、いい店もあれば悪い店もあると言うことで、変化がはっきりとはわからなかったのです。

④できるだけ細かく分けることでコスト意識を持たせ、異常を早期に発見する

利益を上げるには、コスト意識をもって、ムダ・ムリ・ムラをなくし、無駄なコストを削減することが大事です。

ある老健施設で、水道代の異常な動きがありました。調べてみると、浴場の水道管にひびが入っていて、水道水が漏れていたのです。

ところが、「水道光熱費」として一つの勘定科目で管理していたため、気が付くのが1年後になってしまいました。何百万円もの損失が発生してしまいました。

水道代として、しかも施設ごとに補助科目を使って見ていれば、そのような異常にすぐに気が付いたはずです。

電気代も同じです。工場全体で1つのメーターで見ていては、電気炉やモーターなど、どこの部門で異常が発生したかわかりません。部門ごとにメーターをつけ、管理していれば、コスト意識も湧き、無駄な運転は避けるようになります。社長がトイレの電気の消し忘れを消してまわるだけでは、全社員のコスト意識は生まれません。

特に経費項目は出来るだけ補助科目を使って細分することが必要です。例えば、電話番号ごとの通話料を細かく補助科目で区分して、毎月の推移を見るといったルールを作ることで、異常もわかり、牽制効果も働いて、コスト削減につながります。

⑤売上や粗利だけではなく利益をできるだけグラフを使って視覚的に見ることで、重要性の判断をする

経営者は優秀な経営者であればあるほど、とかく売り上げを拡大することに意欲があります。しかし、売り上げを増やせば増やすほど利益が減るということがよくあります。

なぜでしょうか。

利益を見ることなく売り上げを拡大しようとするとき、一番簡単なのは店舗や人員を増やすことです。

都会のショッピングモールから誘いがあって店舗を出店したとします。しかし、都会は人件費が2割くらい高く、集客力のあるショッピングモールの賃料もかなり高いものです。結局、人件費と家賃で赤字になります。しかし、中には黒字の店もあります。売り上げが増えるという魅力にひかれ、ずるずると出店を続けていると、売り上げを増やせば増やすほど利益が減る現象が起きるのです。

そのとき、都会のモール店と地方の路面店というように部門のグルーピングをして利益を比較してみれば、どこに力点を置くべきか、一目瞭然にわかるのです。

それも、グラフを使って視覚的に比較することで、理解は早まります。

ある会社で、赤字の飲食部門の経営改善の依頼を受けました。色々と試行錯誤をするのですが、その部門はメインとなる部門の付属施設であるため、メイン部門の集客が伸びないと、単独での売り上げ増につながりません。

そこで、グラフを使って部門別利益の比較が出来るようにしてみました。

その結果、飲食部門の赤字はメイン部門の黒字と比べてわずかなものであり、全体の利益にはほとんど影響がないことが分かりました。

飲食部門の経営改善に時間を使うよりも、メイン部門の集客増に全社一丸となって取り組むべきであることがわかりました。

飲食部門もメイン部門の集客に貢献するメニュー作りに集中することで、全体の収益に貢献できるようになったのです。

5.中小企業で「経営の見える化」が出来ない理由は?

前項で、会計による「経営の見える化」は、正確な部門別会計の導入と、細かな補助科目設定と、出来るだけ早いタイミングでの月次決算体制の3つにより可能になるものと書きました。しかし、ほとんどの中小企業はそれを実現出来ていません。

それは何故でしょうか。理由は3つあります。

一つには、正確性とスピードとの間のトレードオフ関係が生じること。

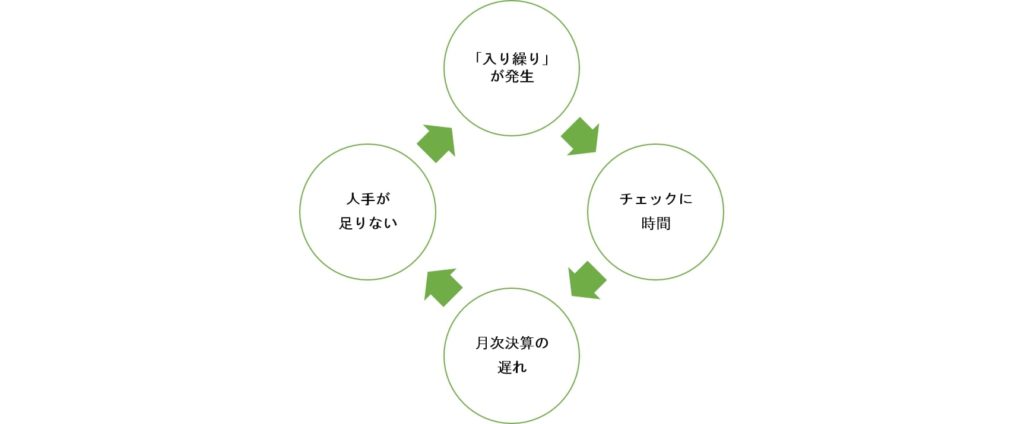

- 細かに部門や補助科目を分けると、部門間、補助科目間の「入り繰り」が発生する

- 入り繰りが発生すると、チェックに大変な時間がかかってしまい、チェックが効果的かつ効率的にできない。

- その結果、月次決算が遅れる

- 早く正確にしようとすると、人手が足りない。

2つ目は、部門や補助科目の設定は、高度な経営ノウハウが必要なため、中小企業には、設定できる人材がほぼいないこと。

特に、初期設定をきちんとしなければ、AIで自動仕訳をするクラウド会計ソフトを導入したところで、ほとんど機能せず役には立ちません。

3つ目は、多くの中小企業では、会計を経営に生かす経験がないため、部門別会計の重要性がわからず、会計にコストをかけることをしないこと。

この3つです。

大企業の場合には、膨大なコストをかけて、細かく数字を整理していますが、中小企業では実現できているところは少ないのです。

しかしながら、最近では、様々なツールが開発され、中小企業でもかなり細かな整理が出来るようになってきました。

- 会計ソフトの自動仕訳機能

- クラウド会計ソフトのAIを使った自動仕訳機能

- エクセルデータから直接自動仕訳をする機能

- 会計ソフトの、勘定科目一括置き換え機能

- 早業バンク8などの、自動仕訳専用ソフト

- RPAロボットの活用

等の機能が次々と生まれ、中小企業でも正確な部門別会計の導入と、細かな補助科目設定と、出来るだけ早いタイミングでの月次決算体制の3つが実現できるようになってきました。

特にRPAロボットの進化は目覚ましく、従来5時間かかっていた処理が、わずか数秒に短縮されるという実例も生まれてきています。

会社の受発注や請求などの日常業務データから直接自動仕訳が行われ、従来の「会計伝票」や「仕訳」というものが経理の仕事から無くなってゆく可能性もあります。

自動仕訳

Excelから直接自動仕訳

AI自動仕訳

勘定科目一括置換

RPAロボットの活用

しかしながら、2つ目の部門や補助科目の設定ができる人材不足の問題は、クラウド会計ソフトのAIを使った自動仕訳機能でも解消できません。ほとんどのクラウド会計ソフトの利用者が、初期設定をきちんとすることが出来ておらず、こうした機能を経営に使いこなせていないのが現状です。

中小企業では「斧を研ぐ時間を惜しむ木こりのジレンマ」のように、日々の時間に追われているのです。

逆に言えば、初期設定のところを、外部専門家にアウトソースして、きちんと設定することでも大きな利益につながると言えます。

会計は最も重要な経営情報の一つとしてますます利用価値が高まっています。

会計情報を経営意思決定に生かすためには、

- グラフを使った視覚的な比較可能性

- 決算情報から原初の情報までドリルダウン(クリックして元画面に移行)を繰り返してアクセスできる機能

- それも、決算期をまたいで自由にアクセス出来る機能

- 金額情報だけでなく、数量情報も扱える機能

- エクセルから直接会計データにアクセスできるアドイン機能

などが備わった会計ソフトが出てきていますので、そうしたものを活用すれば、会社の利益水準を上げてゆくことが出来ます。

それによって、経営会議の中で、数字に興味がわき、議論が盛り上がり、様々な経営上のアイデアが生まれやすく、PDCAがうまく回るようになり、会社の稼ぐ力を強め、利益水準を上げてゆくことが出来ます。

6.企業価値は「買い手」の「買収後」の利益で何倍にも変わることを強く意識する

企業価値と一口にいっても、その評価方法は実に多種多彩です。その数、何と100種類以上にのぼるといわれています。まさに「企業価値は一物百価」なのです。

極端な話、不動産価値だけで企業価値評価をすれば、数千万円の価値しか認められなかった会社が、将来のキャッシュフロー、社員の技術力、知的財産権、顧客データベースの状況等により、その10倍以上もの評価を受けることも少なくないのです。

また、買う人のニーズによっても、企業価値評価は大きく変わってきます。例えば、不動産でも「隣の土地は倍額を出しても買え」などと言われますね。どうしても必要な人には、極論すれば通常価格の何倍を払っても買いたいでしょうし、逆に必要の無い人にとってはどんなすばらしい物件でも無価値なのです。

つまり、買う人によっても、企業の価値は大きく違ってくるというわけです。

企業の財産には、顧客、社員、不動産、商品、技術、特許、現預金など実に様々な要素がありますので、そのどこに着目するか、あるいは評価法いかんによって、同じ会社でもその評価額に雲泥の差が出ることもあるのです。

ところで、これまで企業の評価法としては、土地などの固定資産を中心として算出する方法が主流でした。

しかし、時代とともに資産だけでなく、将来のキャッシュフロー(資金の流れ)などフロー面がより重視されるようになりました。

つまり、その企業にとって現在もっているストックとしての資産より、今後どの程度の利益を上げられるかが重要になってきたというわけです。

詳しくは、企業価値評価ガイドライン参照

そうしたことも含めて最も重要なことは、買い手の買収後の利益にいかにプラスになるのか、その一点にあり、評価テクニックの問題ではありません。

キーワード

*一物百価

買い手によって値段が異なること。(⇔一物一価)

* フロー

フローは「流れ」の意味で、ここでは、資金の流れなどのことを指す。キャッシュフローもそのひとつ。

* ストック

ストックには、「株式」の意味もあるが、ここでは、土地、建物、など、会社で保有する財産のこと。

* DCF(Discount Cash Flaw)

割引キャッシュフロー。企業が生み出すキャッシュフローを現在価値に直して企業価値を算定する企業評価法。M&Aにおける買収ターゲットの選定や合併比率を算定する目安として利用されている。

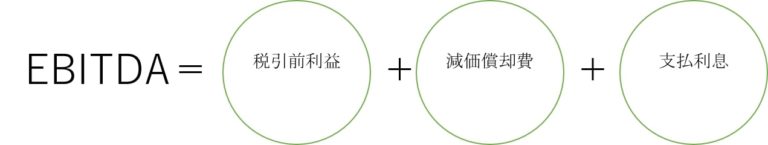

* EBITDA (Earnings Before Interest, Tax, Depreciation and Amortization)

金利・税金・償却控除前利益。EBITDAは損益計算書の利益と同様、企業評価に際して重視されるようになった指標。国際的に事業展開する多国籍企業の投資状況を評価したり、経済環境の異なる企業間の経営成績を評価するのに用いられるが、簡便な手法なので、中小企業の企業価値評価でも使われるようになった。EBITDAは、利益水準の実態を表すとともに、広義の営業キャッシュフローを意味する。

M&Aの主な目的のひとつにシナジー効果の獲得があります。

ただし、M&Aでシナジー効果を得るためには、事前の検討と準備が欠かせません。

シナジー効果は買い手側がみつけるもの?

かつて、ある会社の社長が自社を10億円と評価したケースがありました。ご本人も「ちょっと高いかな」と思っていたうえ、周囲も「やっぱり高いんじゃない?とても10億なんかじゃ売れないよ」といさめる始末です。

それでも、その社長はどうしても10億円以上ほしいとの思いから、買収企業側に思い切って、元来の希望価格の3倍の30億円を提示しました。その結果、両者間で20億円辺りの線で折り合うことができました。はじめから、「10億円」といってしまっては、あるいはそれ以下の金額を提示していたなら、絶対に10億円以上で売れることなどありえません。

なぜ想定価格の2倍もの価格で成約させることが出来たのでしょうか。

それは、相手方(買い手側)のメリットをきちんと分析して、合理的に説明することができたからです。相手方のメリットを合理的に説明する場合、もっとも重要なことがシナジー効果です。

シナジー効果とは、いわゆる「相乗効果」のことです。つまり、互いの能力を持ち寄ることによって「1+1=2」超となる新たな効果を生み出すことです。シナジー効果の獲得は、M&Aの最も重要な目的のひとつです。

例えば、楽天の三木谷社長らの言う「ネットとメディアの融合」もシナジー効果を狙ったものといえるでしょう。

シナジー効果は、一般に売り手側よりむしろ買い手側のほうがうまくイメージできるようです。売り手側にとってこれまでさほど重要性が感じられなかったマーケットでも、買い手側にとっては、非常に魅力的なもと映り、何としてでも参入したいと思っていることが少なくないのです。そのため、シナジー効果についてもかなり検討しているものです。

しかし、売り手側がシナジー効果を研究しておくと売買価格にプラスの影響が出ることもありえます。

ところで、それぞれのマーケットには参入障壁があります。もちろんマーケットによって高い低いはありますが、いずれにしてもそのマーケットにまったくルートがない企業にとっては、参入するだけでも多大な時間と労力が必要となります。特に、信用力と人間関係を築くのは一朝一夕とはいかないのです。

また、特に許認可事業や多くの特許が成立している業界では、参入障壁の高いといえます。そのような業界に一から参入することは容易なことではありません。M&Aは参入障壁の高い業界への参入を可能にする最も手っ取り早い方法ともいえるでしょう。

キーワード

*シナジー効果

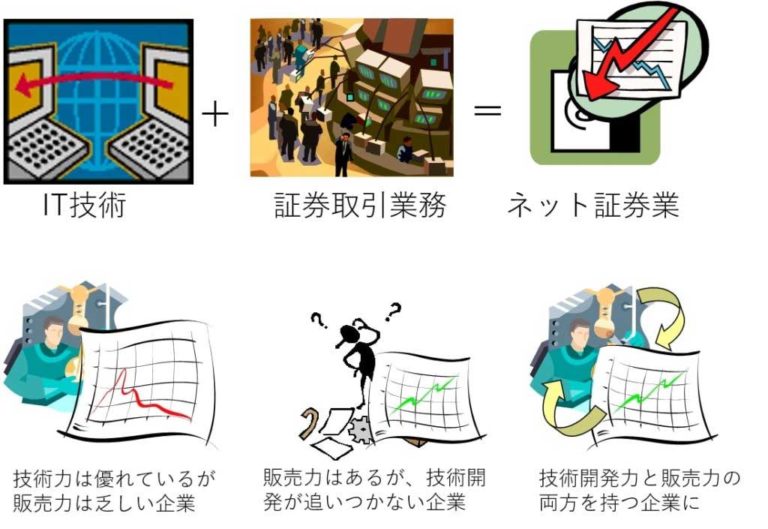

シナジー(synergy)とは「相乗、共働作用」の意。例えば、ITと証券取引業務を組み合わせてネット証券業を起こす際にはシナジーが期待させている。

*参入障壁

業界に新規参入する際に障害となるもの。初期費用が高かったり、免許、資格などが必要である業界などでは参入障壁が高いといわれる。

許認可が必要な業種の例

- 医療用具製造業

- 旅行業

- 建設業

- 薬局

- 病院

- 理容業

- 美容業

- 酒類販売業

- 放送業

8.シナジー効果を「組み合わせ法」の観点で捉える

組み合わせ法とは、シナジー効果を狙って、企業同士の能力を組み合わせる手法です。M&Aがもたらすある種のイノベーションとも考えられます。

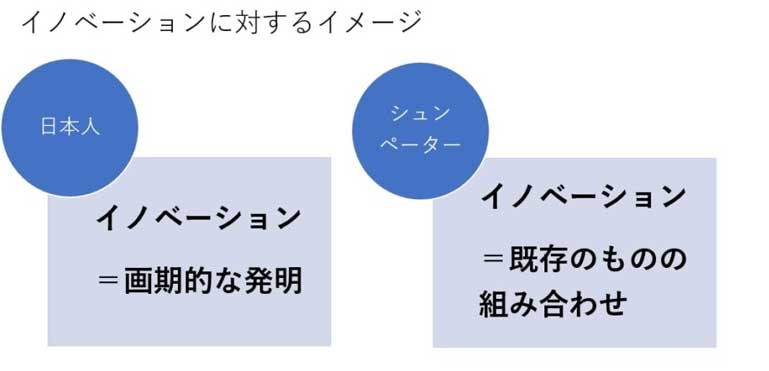

シュンペータのいうイノベーションとは

中小企業にも、組み合わせ法は非常に重要です。

これについてお話する前にイノベーションの概念について触れておきます。

例えば、企業がイノベーションをしていく、という場合、日本では非常に高度な技術開発とか技術革新、あるいは新規性の高い発明といったイメージがあります。前述の、ドラッカーのイノベーションもそのような意味合いに近いでしょう。

ところが、イノベーションを世界ではじめて定義した著名な経済学者シュンペータは、イノベーションという言葉を「新しい物を発明する」という意味で用いたのではありませんでした。シュンペータは、基本的にはニューコンビネーション、つまり新しい組み合わせを意味する言葉としてイノベーションを用いたのです。

しかし、日本ではイノベーションという言葉に「技術革新」という訳語がつけられたために、イノベーション=「既存のものでないもの」、「新規性の高い技術発明」というイメージが定着してしまったわけです。しかし、イノベーションは、本来は「既存のものの組み合わせ」として捉えるべきものなのです。

ソフトバンクの孫社長も、同じようなことをいっています。孫社長は米国に留学していた時代、「一日一発明」を実践したことでよく知られています。その孫社長によれば、発明を起こす重要な要素のひとつが、やはり「既存のものの組み合わせ」だというのです。

例えば、孫社長が発明して初めて世に出した自動翻訳機にしても、電子工学に強い学生と語学に強い学生のまったく異なるコンピタンス(能力)を組み合わせることによって完成をみたのです。

シナジー効果を「組み合わせ法」の観点で捉え、イノベーションの一種として考えると、意外なシナジー効果が見つかります。

キーワード

*J.シュンペータ(J.A.Schumpeter)

オーストリアの経済学者(1883∼1950)。「イノベーション」「創造的破壊」「企業家精神」などの言葉を提唱したことで有名。シュンペータは、資本主義はアントレプレヌーアシップ(企業家精神)を持った起業家による創造的破壊(creative destruction)を通じて発展すると説いた。

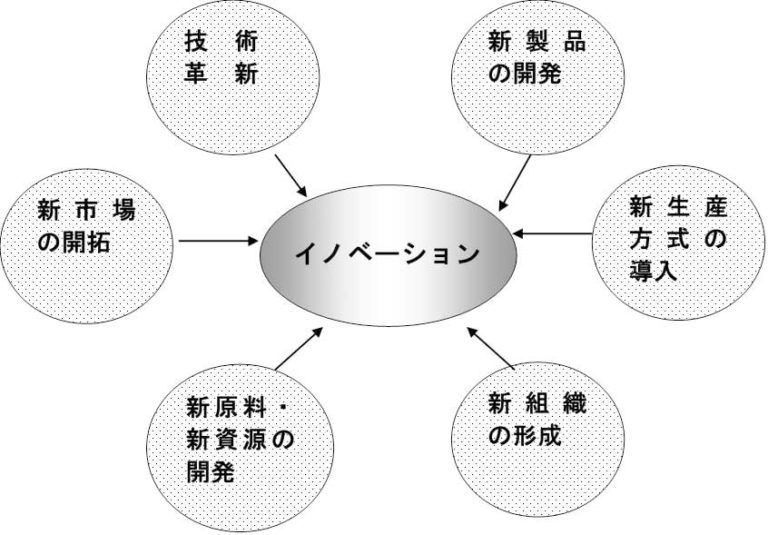

* イノベーション(innvation)

もともと、シュンペータがその著書『経済発展の理論』で定義したもの。日本では、1958 年の『経済白書』で始めてこの言葉が使用された。このときに「技術革新」と訳されたことから、技術面における発明等に用いられることが多いが、実際には、企業が存続するために行うあらゆる改革や新たな組み合わせのことを指す。

具体的には、少なくとも①技術革新、②新製品の開発、③新生産方式の導入、④新市場の開拓、⑤新原料・新資源の開発、⑥新組織の形成、が含まれる。

<イノベーションの本質>

イノベーションは、新規性の高い発明だけをいうのではなく、基本的には、既存のものの組み合わせによって生じるもの。シュンペータの定義するイノベーションには、下記のようなものが含まれます。

9.中小企業でもイノベーションを起こせる!

M&Aによって各社の能力を組み合わせることで、新しいものを生み出すこともイノベーションと考えてよいと思います。大企業はそういったことをよく心得ているのですが、中小企業は目の前のことに忙殺されるためか近視眼的になり、自社と他社の能力を組み合わせて新たな効果を得るという発想にはなかなか至らないようです。

しかし、自社の能力と何を組み合わせるとシナジー効果が生まれるかを研究することは非常に大事です。M&Aで成功を収めているソフトバンクの孫社長や楽天の三木谷社長は、コンピュータやインターネット事業を起こした理由を、どんな業種とでも組み合わせ可能だから、としています。

つまり、M&Aの本質は、イノベーションであるとさえ言えるのです。

実際に、M&Aの結果、ネット証券やネット銀行、そしてネット通販が生まれました。気が付けばいつのまにか、ネット通販が百貨店を圧倒的に凌ぐようになり、ネット証券、ネット銀行が当たり前の存在になり、既存のビジネスを脅かしています。

Amazonも2017年8月に130億ドル(約1兆4,000億円)以上をかけてホールフーズというリアルの店舗を買収しています。リアルの店舗とネットの店舗を組み合わせることで、「顧客とのつながり」を強固にするというものです。いずれにせよ、組み合わせ法とシナジー効果は、不可分の関係にあります。

中小企業だから無理ではなく、中小企業だからこそ、そういうM&Aに注目する必要があるのです。買い手側ではなく売り手側も自社の製品や販売ルート、顧客などに目を向けて、シナジー効果を発見する努力が必要だといえるでしょう。

キーワード

<弱点が、シナジーのヒント!?>

売り手側はあまりシナジー効果を意識しないものですが、次の分析方法を用いて、自社の弱点を見つけ、シナジー効果の可能性を探ってみるという方法もあります。弱点を補完する企業との合併が、シナジー効果を生み出すと考えられるからです。逆に買収企業の弱点を自社のどの部分が補えるかを検討することも大事です。

① SWOT分析で弱みを探る

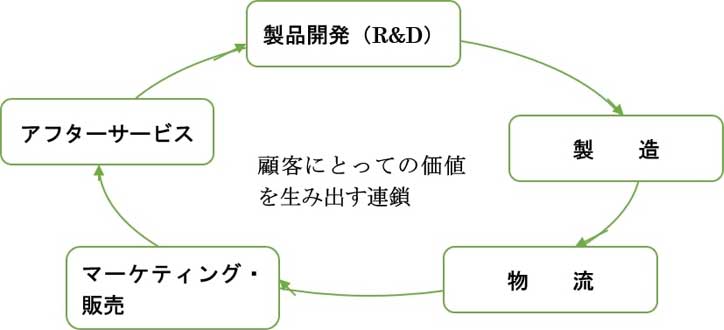

② バリューチェーン分析で弱みを探る

バリューチェーンとは、顧客にとっての価値を生み出す活動の一連の流れを1つの鎖(チェーン)に見立て、価値の創出に貢献している活動と足かせになっている活動をチェックして、業務全体の改善を図るものです。この中の足かせ(弱み)になっている部分を補完することを考えれば、シナジーがみつかりやすくなります。

10.技術力+マネジメント力で、会社はもっと高く評価される!

いかに技術力が高くても、それを業績に反映できない企業が少なくありません。逆に言えば、そういった企業は、経営戦略や営業力に長けた企業と組むことで飛躍的な業績アップが見込めるのです。

技術力と経営力のバランスを身に付ける

会社の業績を良くするためには、技術力を磨くことが大事ではありますが、技術に強い企業は、意外に経営や営業が苦手というケースも多くみられます。しかし、そのような企業では、自社の技術力をきちんと評価した上で、他社のコンピタンスと組み合わせれば、全然見込みがないと思っている状況であったとしても、格段に業績が向上する場合が多いのです。

単に技術力を高めるだけでなく、自らの技術を正当に評価することやSWOT分析等の経営分析を行い自社の強みと弱み、機会と脅威をシッカリ把握することも重要です。

ちなみに経営開発国際研究所(IMD)が実施している世界競争力調査では、日本は、科学インフラに関しては世界第6位ですが、国際競争力の総合では30位、ビジネス効率性は46位(2019年度)となっています※。米国は3位、シンガポールが1位・・・中国が14位と、いずれも日本よりも総合力では上回っています。つまり、国の競争力に関してでも、技術力が高いだけではダメだというわけです。

中小企業が特に弱いのは、マネージメント力です。マネージメント力をつけるには人材不足もあって大変です。

しかし、マネージメント力は、結局は、PDCAの回し方ということであり一度身に付けると、永続的な仕組みにすることが出来ます。

経営コンサルを入れて、経営改善を粛々と進めるというのが最も一般的な改善手法です。しかしそれには長い時間がかかりますし、成果が保証されるものでもありません。

何よりも経営コンサルは経営成果に責任は持たず、リスクも負わないため、成果意識が弱くなり、スピードが欠如するという欠陥があります。特にIOT・AI・5Gといった技術革新が激しく、ビジネスの変化スピードが速い現代においては、のんびりやっていたのでは時代に取り残されてしまうという致命的な欠陥に陥る可能性もあります。

経営委託によるマネージメント力の強化

そこで、最近ではマンション経営のサブリース・一括借り上げのように、専門プライベートエクイティ(PE)ファンドやベンチャーキャピタルに経営を任せてしまう経営委託型のケースも出てきています。

PEファンド等に一定の出資をしてもらい経営を任せることで、マネージメント力が組織内部に、自動的に身についてきます。人材も育ち、後継者の育成も可能になります。何よりも、ファンドの持つ人脈や情報力により、販売力が格段に上昇します。オーナーは、得意な技術開発などの分野に専念することが出来ます。

それによって成長スピードは格段に高くなり、利益水準は向上し、企業価値も高くなります。

バイアウトファンドやCVCに経営委託をする

PEファンドは、未上場企業株式を対象としたファンドで、経験を有するスタッフを派遣し、営業に伴う売上・経費・マネージメントを行います。

PEファンドの中でも、バイアウトファンドが、そのような経営委託には向いています。

ベンチャーキャピタルも同じようなサービスを提供しますが、一般にはIPO(上場)で利益をとれる企業を対象としており、急成長が見込まれるITベンチャー企業などに向いています。

しかし、ベンチャーキャピタルの中でも、CVC(コーポレート・ベンチャー・キャピタル)と呼ばれるファンドは、必ずしも上場は目指さないため、経営委託には向いていると言えます。

サブリース・一括借り上げと同じく、成果が定額で保証されるものもあります。しかし一般的には、損益はオーナーに帰属し、ファンドは運営実績に応じて運営管理委託料をいただく方式や、M&Aの出口で稼ぐ方法が主流です。

M&Aの出口で、旧経営陣が株式を買い取るMBO(マネージメント・バイアウト)方式によりファンドは利益を確定します。または、上場やM&Aでファンドとオーナーの双方が利益を取る方式もあります。

ファンドと言えば大きな組織をイメージされ、最先端の特別の技術力のある会社や、ある程度の規模の大きい会社でなければ対象とならないと思われますが、ホテルや建設や不動産管理というように、特定の業種に限っている、小規模な企業を対象とするCVCもあります。

キーワード

* SWOT分析

SWOT(スウォット)分析は、マーケティングの環境分析の代表格。SWOT分析では、まず、2列・2段の枠を作り、上段には内部環境、下段には外部環境を記入する。その際、内部環境を強み(Strength)と弱み(Weakness)に区分する。外部環境は機会(Opportunity)と脅威(Threat)に区分する。

これでSWOT分析の枠が出来上がる(下記参照)。

SWOTの名は、強み(S)、弱み(W)、機会(O)、脅威(T)のそれぞれの頭文字に由来している。

* 経営開発国際研究所(IMD:International Institute for Management Development)

スイスのビジネススクール。欧州で最も有名なMBA養成所。ネッスルやABBなど、スイスを始めとする欧大手企業がスポンサ-となっている。

* 世界競争力調査

IMDが企業の国際競争力に関して行っている調査。IMDでは、国際競争力を「企業が競争力を持続的に発揮できるような環境を、国がどれだけ提供できるかという能力」と位置づけている。

調査結果は、国際競争力年鑑(IMD World Competitiveness Yearbook)として発表される。これは、各国の競争力に関する包括的なレポートとして、1989年以来、毎年継続して発表されており、世界的にも知名度と信頼度が高いものとなっている。

| IMD世界競争力ランキング2019 | |||

|---|---|---|---|

| 1 | シンガポール | 11 | ノルウェー |

| 2 | 香港 | 12 | ルクセンブルク |

| 3 | 米国 | 13 | カナダ |

| 4 | スイス | 14 | 中国 |

| 5 | アラブ首長国連邦(UAE) | 15 | フィンランド |

| 6 | オランダ | 16 | 台湾 |

| 7 | アイルランド | 17 | ドイツ |

| 8 | デンマーク | 18 | オーストラリア |

| 9 | スウェーデン | 19 | オーストリア |

| 10 | カタール | 20 | アイスランド |

11.顧客との信頼関係にこそ価値がある

CRMで企業価値を高める

顧客との信頼関係を構築するには時間がかかります。それだけに顧客と信頼関係が厚いチャネルをもつ会社は、企業価値が高く評価されることになります。

例えば、役所と取引するにしても、信用力と人間関係を築くには気が遠くなるような時間と労力が必要となります。役所と取引しようと思ったら、毎月毎月担当者の役所に通って担当者に挨拶をして、毎回毎回名刺を置いていくという気の遠くなるような努力を要する場合があります。名刺が一箱ぐらいたまったところで、ようやく担当者が「さあ、ほな、ちょっと、話聞いたろか」というようなことも少なくないのです。

なぜこんなことが起こるのでしょうか。

それはおそらく、人間は安定的な人間関係を築くときにラポールを求めるからではないでしょうか。ラポールは大脳生理学にも裏付けられた人間の根源的な欲求で、自分自身の脳神経回路が正常に作動しているかどうかを確かめるために必要なものといわれています。

人は、自分は正常な言動をしているつもりでも周りの失笑を買ったりすると、不安になるものです。いずれにせよ、ラポールの成立していない人間関係が不安定であることは否めません。

ラポールを築くのには、先の例のように非常に時間がかかります。

しかし、いったんラポールが形成されたチャネルは非常に有効な機能を発揮するものです。

最近、マーケティングでは顧客シェアが重要性を増しています。

そして、ラポールを既に獲得している企業を買収することも、顧客シェアを高めるための有効な手段と考えられています。

ラポールは、顧客との信頼関係、顧客とのつながりと言ったものですが、最近では、「サブスク(サブスクリプション)」という言葉でラポールがまた重視されています。

「サブスク」は、サービスをひとまとめにして、毎月の定額で提供するサービスです。「サブスクリプション」の語源は、「定額寄付」と言ったようなものですが、オンライン系のサービスとして、ネットフリックスの定額映画見放題をはじめとして、クラウド上のサービスで始まりました。マイクロソフトも、従来の「オフィス」というパッケージソフトを販売するビジネスから、「オフィス365」という毎月定額提供の「サブスク」システムに変えたことで、2018年には16年ぶりに時価総額世界一の座を奪還しました。しかしAmazonもAmazonprimeの「サブスク」で巻き返し、翌年はAmazonが、第1位になりました。日本でも、化粧品や健康食品の通販も、ほぼすべてこの「サブスク」モデルにすでに転換していることにお気づきでしょうか。トヨタの「KINTO」やコマツの「KomConnect」などの製造業までが始めており、全産業で「顧客の囲い込み」に使われようとしています。

信用と顧客シェアを一気に手に入れる!

ある会社が、マンション管理会社を買収しました。その会社の売上高は10億円でした。ところが、買収から3年後にそのマンション管理会社会社の売上高は、実に60億円となったのです。

マンション管理会社会社は、何十万戸と言うマンションやビルの管理をする日々の業務の中で不動産オーナーである顧客と定期的に接触し、ラポールを既に獲得しています。その信頼関係の上に、買収企業の持っている金融商品や資産運用商品を案内することで、売上高は実に6倍にもなったのです。

このように、被買収企業が顧客との信頼関係をしっかりと構築していた場合には、買収企業の商品等もスムーズに流れることが期待できます。これもある種のシナジー効果とみることができます。

キーワード

* ラポール(rapport)

関係や思いやりなどの意味をもつフランス語。もともと対面しておこなう意識調査やカウンセリングなどの際、面接者と面接対象者との間で構築される共感的、親和的な関係をいう。

* 顧客シェア

一人の顧客の消費に占めるある企業の商品(群)の割合をいう。市場シェアと対極にある概念。また、一人の顧客が生涯にわたって、ある会社の商品群を購入する総額をLTV(Life Time Value,生涯価値)という。

CRMで企業価値を高める CRMは必須!

CRMとは、顧客との良好な関係を構築することで、長期的に安定的な収益を上げるための管理手法です。CRMはリレーションシップ・マーケティングにも相通じる概念です。最近では「セールスフォース」などのCRM導入企業が増え、その効果と重要性が広く認識されるようになってきています。

家電製品の量販店や航空会社などで配布されるポイントやマイレージ。企業が、こぞってポイント制に走る理由は、「顧客との関係性(リレーションシップ)」の構築にあります。

通常、営業成績を上げる手段としては新規顧客の開拓があります。しかしそれだけを行っていたのでは、やがて行き詰ってしまいます。そこで、既存客への関係性を強化し、固定客を維持・拡大する戦略や管理手法が必要となります。それをカスタマー・リレーションシップ・マネジメント(CRM:顧客管理システム)と呼んでいるわけです。

新規開拓より既存客との関係性を重視するマーケティングとしてのリレーションシップ・マーケティングもその一環と捉えることができるのです。

リレーションシップ・マーケティングの一例としては、バースデイカード、あるいは結婚記念日などの記念日カードの送付や顧客の購買記録をもとに新商品やサービスの提案などがあげられます。それ以外にも、購入額に応じてポイントを加算し、金券化するなどの方法もあります。

このようにして、既存顧客との関係を良好に保つことで、リピーターを増加させようとするのです。一般に顧客維持にかかるコストは新規開拓コストの4分の1以下といわれます。そのため、顧客維持に力を注いだほうが効率よく売上げを確保できるのです。

リレーションシップ・マーケティングはこれまでの狩猟型マーケティングから養殖型マーケティングの転換を意味しています。

顧客データベースの活用が決め手!

ここで必要なのが、データベースつまり、体系的に整理して蓄えられた各顧客の詳細な情報です。ちなみに、関係性マーケティングのうちでデータベースに重点をおいたものをデータベース・マーケティングといいます。従来、CRMの手法は、カード会社や保険会社等の顧客の特定が容易な業界で積極的に導入されてきました。そして、現在では業界を問わず、実に幅広い普及をみせています。

また、特にひとりひとりの顧客を重視し、極力、個別対応を図ろうとするマーケティングがあります。One to One マーケティングがそれです。実際には、データベースやインターネット等のITを使って企業が個別の顧客をあたかも1対1で対応しているかのような状況を作る手法というべきでしょう。

CRMの中でも特に有名かつトップシェアなのが「Salesforce(セールスフォース)」です。海外でも広く使用されているこのCRM(顧客管理システム)サービスはSFA(営業支援システム)も持ち、営業効率を高めます。

SFA(営業支援システム)として、活動報告と閲覧がクラウド上でいつでもどこでもできるのはもちろん、一元化された顧客情報を整理し、顧客毎の課題を明確にし、その顧客の課題を、自社のどの商品で解決するかという道筋を明確にするこいとで、リード(見込み顧客)に優先順位をつけてくれます。

これらの分析、手続きを手作業で行えば、数日かかるかもしれませんが、AIがその作業を瞬時に自動で行ってくれるため、営業効率があがり、顧客満足度が高まります。

SFAとCRMがバランスよく機能し、どちらのメリットも十分に実感できるSalesforceですが、問題はやはり初期設定です。

この部分を手間暇かけてきちんとしておかなければ、折角の機能を使いこなすことができません。

導入企業の大半が使いこなせてはいないとさえ言われています。逆に言えば、初期設定を外部にアウトソースしてでも、きちんと行えば、利益向上に結び付くと言うことでもあります。

キーワード

*One to One マーケティング

データベースやインターネット等のITを使って企業が個別の顧客をあたかも1対1で対応しているかのような状況を作るマーケティング手法。

しかし、現実には完璧に一人一人に対応することは不可能なため、マス・カスタマイゼーション( p)の考え方を用いる。

<マス・カスタマイゼーション>

企業側としては、スケールメリット(規模の経済性)を維持しながら、顧客に対してはOne to One マーケティングを演出する手法です。

例えば、アパレル関係では洋服のパーツごとに選定できるシステムがあります。ブラウスを作る場合、襟はこの形、袖はこの形、布地の種類や色はこれ、というように様々なバリエーションの中から選んでいくのです。

こういった作業により、大量生産でありながら各顧客のニーズに合わせたサービスが可能となります。

この手法をいち早く取り入れたのは、デル・コンピュータです。デル社では、顧客への提供単位を小さくしました。つまり、製品まるごとではなく、部品ごとに提供したのです。これにより、各自の希望が実現しやすくなりました。

12.顧客データベースを整備し、会社の値段を上げよう!

江戸時代の商人は「火事になったら品物なんか放っておいて、とにかく顧客台帳を持って逃げろ」と いっていたそうです。現代でも、顧客データベースは非常に価値が高いものです。

整備されたデータベースで会社の値段は上がる

中小企業では顧客データベースを作っていないところが多いようです。しかし、もし、データベースを整備したら、どうでしょう。そのデータベース自体がものすごく高い値段で売れることがあるのです。ITの進展に伴い、先に述べたデータベース・マーケティングという手法が注目されているのもそのためです。

最近、ネット上に設けられたM&A関係の掲示板には、会社自体を売り出すためのキャッチフレーズとして「メルマガ読者数、10万人」などとアピールしている中小企業が増えています。

おもしろいことに、仮に会社の利益が年間300万円、売上が2,000万円程度の会社でも、データベースが豊富という理由だけで、3億円ぐらいで売れたりすることもあるのです。

これはM&Aの目的の一つ、「時間を買う」を満たしています。価値あるデータの収集だけでも膨大な時間がかかる上に、データベースを作成するとなるとさらに時間と手間がかかります。

しかし、すでにメルマガ購読者等のリスト(データベース)があれば、メーリングリスト化して、そのリストに自社の商品の宣伝を送信するだけで売上が急増することが期待できます。

つまり、その読者層に自社の商品が適合していれば、大きく手を加えないままでも、買収企業のデータベースとして即時に活用できるわけです。

キーワード

*データベース・マーケティング

データベース・マーケティングとは、文字通りデータベースを分析して各顧客に適したアプローチを行うこと。固定客の維持が目的という点で、CRMと共通の考え方に立っている。さらに、これを突き詰めていくことでOne to One マーケティングも実現する。

データは蓄積しておくだけではただの名簿に過ぎない。そこには様々な情報が隠されているものであり、それをうまく探り出す必要がある。その切り口の1つとして後述のRFM分析をベースにしたものもあるが、それ以外にも、家族構成、誕生日、記念日、趣味、購買商品の内容等でデータベースにもとづき、グループ分けしてアプローチする手法も一般化している。

* メルマガ

メールマガジン(mail magazine)の略語。電子メールを利用して発行される雑誌。発行元に自分のメールアドレスを登録して申し込む。有料のものと無料のものがある。無料のものには数行の広告が入っていることが多い。無料で発行できるメルマガでは「まぐまぐ」や「メルマ」などが有名。

データの取扱は慎重に

一般にメルマガの名簿が一番高く売れる傾向がありますが、顧客名簿でも構いません。紙の状態だけでなく、パソコン上に入力されていれば、データマイニングなど、分析に利用できますので高く評価されます。

そのほかにも顧客層の種類や購入時期、購買頻度、購買額など、いわゆるRFM分析をしておけば、さらに価値が上がることでしょう。

ただ、最近では、個人情報保護法の問題もありますので、M&Aが実施される場合に、事前に顧客にその旨を知らせることを契約書に盛り込むなどの配慮が必要です。

こうしたコンプライアンス(法令順守)意識に疎い企業は大きな企業不祥事を起こす温床を持っているとみなされます。

13.商品はブランドだけで売れるのではない!チャネルの価値を評価する

商品の売上げはブランドで決まると思われている方も多いと思いますが、実際には、有名ブランドだけが売れるということではありません。たとえ有名ブランドであったとしても、社会的信用を失えば途端に売れなくなってしまいます。

また逆に、それほど有名なブランドではなくても、顧客との間に信頼関係が成立していれば、その商品は安定的に売れ続けることでしょう。

さらに言えば、信頼関係の低下したチャネルを信頼関係の成立したチャネルに変更するだけで売れ行きに大幅な変化が生じることがあります。例えば、ある会社が自社のチャネルで売れなくなってしまった商品でも、別の会社のチャネルでは飛ぶように売れてしまうということはよく聞く話です。

特に顧客との信頼関係が強いチャネルではその傾向が顕著に現れます。会計事務所が生命保険を販売するケースがその好例です。会計事務所は常に顧客から相談される立場にあります。顧客に立場に立ってアドバイスをする職業です。

したがって、長く関与先として続いている顧客からの信頼は絶大です。「会計事務所が勧める生命保険なら間違いない」。会計事務所で生命保険がよく売れるのはそのためです。

顧客との信頼関係ができているチャネルをもっている企業を買いたいという会社はたくさんあります。売上げに即効性があるからです。

売上げ60億円の会社を買って、3年間で売上げが350億円になった例があるくらいです。その会社がもっているチャネルに様々な金融商品を販売したり、融資したりすることが可能だからです。つまり、クロスセリングやアップセリングなども行えば、大きな効果が見込めるのです。

ところで、米国では、倒産しそうな会社にいって、「御社のお客様のために会社をタダで譲ってください」と頼むM&Aもあるようです。負債の累積を食い止められて、顧客に迷惑をかけずにすむなら、と買収をもちかけられた会社のオーナーの80~90%が同意するそうです。そして、買収した側の会社は、もう何も売れないと思われているチャネルに従来と異なる製品をのせることで売上げを伸ばすことができるという事例が相次いで報告されています。

キーワード

* ブランド(brand)

ブランドとはもともと、家畜を識別するために「焼印を押すこと=brand」に由来するといわれている。ブランドとは、ある売り手の企業や事業及び財・サービスなどを他の売り手のそれとは異なるものとして認識させる名称、標語、商標、デザイン、シンボル、およびその他の特徴から人々が連想する価値である。またブランドには企業と顧客との約束という側面もある。なお、ブランドのもつ資産価値のことをブランド・エクイティ(brand equity)という。

* チャネル(channel)

流通チャネル(流通経路)ともいう。消費者に商品を提供する場所や流通の経路。広範囲に商品をいきわたらせるか、ある程度絞って提供するかにより、チャネル戦略が異なる。

チャネルには、次のような戦略がある。

① 開放型チャネル戦略

基本的に販売チャネルを限定せず、自社製品を開放する戦略。

② 選択型チャネル戦略

流通業者を選定して、協力関係を築く戦略。

③ 排他的チャネル戦略

選択的チャネル戦略よりさらに流通業者を絞り込み、メーカーの支配権を極限まで高める戦略。

なお、サプライヤからメーカー、流通業者を通して消費者にいたるまでの一連のつながりをサプライチェーンと呼びIT(情報技術)を使って、サプライチェーンを有効かつ効率的に管理することをSCM(サプライチェーンマネジメント)という。

* クロスセリング(cross selling)

ある特定の商品の購入者または購入希望者に対して、その商品に関連する別の商品などを提案することで、顧客一人に対する購買品目の数を増やす手法。あらかじめ顧客にとっては必要になりそうなものを提案するため、顧客と信頼関係ができているケースではクロスセリングが成功しやすい。

* アップセリング(up selling)

顧客に対して、購入時や買い替え時により高価な商品または高度なサービスを提案することで顧客単価の向上を目指す販売方法。

14.社内SE採用で企業価値を高める

社内SEの採用も、大きな成果をもたらします。

日本企業のビジネス効率や労働生産性低下の要因には、オープンイノベーションの遅れの他に、もう一点、社内SEの問題があると言われています。

日本ではIT技術者の75%がITベンダー企業やその子会社に属しています。他方アメリカでは、その72%がITユーザー企業(一般企業の情報システム部門)に属しています。

ITベンダーに依頼すると、仕様書や見積書の作成など、コミュニケーションコストも膨大にかかります。事情がよく分かっている社内の打ち合わせと比べると営業効率は大幅に低下します。

見積書を作成する場合でも、ITベンダーは、責任限定をするための取り決めを事細かく記述しなければなりませんのでそうしたコストもかかります。

見積金額も、予想以上に時間がかかるリスクを勘案しなければなりませんから、どうしても高い見積もりを出さざるを得ません。そこでユーザーのちょっとした改良ニーズとは金額面で合わなくなってしまうことが多く、不断の改善が進みませんので、使い勝手も良くなりません。

また、ITベンダーは開発の失敗リスクを恐れますから、量販できない上に失敗するかもしれない、前例のないユニークなシステムは作ってくれません。

その結果、すべてのものがインターネットにつながるIOTの時代になり、ITによるビジネスの変革が、アメリカではどんどん起こっているのに対し、日本ではITのビジネスへの応用にとどまっていて、変革に結びついていないのです。労働生産性の面で諸外国に大きく水をあけられた原因だと言えるでしょう。

山形県のあさひ会計の柴田公認会計士は、その話を聞いて、すぐさま社内SEを採用しました。

そのSEが非常に優秀な英語に堪能な方で、世界中の面白そうなRPAソフトを探してみたそうです。そして柴田会計士に「社長、おもちゃを買っていいですか?」と言ってきました。もちろんOKしました。

彼が見つけたのがギリシャ製のRPAソフトで、実際に使ってみると他のRPAソフトとは全く違った動きをします。早速社内でRPAチームを組織し、社内業務の改革に当たったところ、従来5時間かかっていた仕事がすぐさま40分に短縮しました。さらに工夫を重ねていったところ、現在では実に数秒にまで短縮することに成功したのです。他にも大幅な業務革新が進み、あさひ会計では、残業が無くなり、会計事務所でありながら、人手で「仕訳をする」という作業が無くなりつつあるそうです。

これはまさに革命です。

トヨタが、かつて自動車のボディ部品の制作に当たって、プレス機械の金型の交換(段取り替え)時間を数時間から2分に短縮したことにも匹敵する画期的なことと言えます。

RPAも多くの企業で導入が進んでいますが、「人手で行っている現在の業務の効率化」の段階を超えてくるはずです。そして、RPAでなければ出来ない新しい業務が出てくるとき、革命が起きます。

今後山形の地から、会計業界に革命的な変革が起きることが期待されています。

社内SEの採用は、RPAにとどまらず、IOT、5G、AIなどの活用により、画期的なイノベーションをもたらす可能性を秘めています。しかし、そこまで行かなくても、業務効率化により、利益水準を高め、企業価値を高めることは間違いありません。

15.中小企業が京セラアメーバ経営で企業価値を高める

京セラのアメーバ経営は、アメーバと言う少人数単位のグループ経営で、業務効率を上げ、付加価値を高め、利益向上を確実に図ることのできる優れた手法です。

会社にこのような少人数単位のチームを作ることで、業務効率が上がり、会社の利益水準が向上します。

アメーバ経営とは、企業活動プロセスを多数の小さな利益責任単位(アメーバ)に分担させ、それぞれが「時間当たり採算」をもとに、自主的に日々経営改善を行い続ける仕組みです。

この仕組みによって、利益水準が確実に上がってゆくポイントは4つあります。

1.ベクトルを合わせる

小さなチームに分けることで、だれが何を考え、何をしているかを見えやすくなり、考え方やベクトルを合わせやすくなる。

2.スピードを上げる

大きい組織だと、内部のコミュニケーションの調整に時間がかかり、スピードが出ないが、小さい組織のいいところは、スピード。PDCAを回すスピードも速くなり、業務改善スピードが上がる。

3.貢献に焦点を合わせる

社内のチーム間の仕事のやり取りを、社外のお客様同様、逐一「取引」として金額でやり取りし、その結果としてのチーム別の「利益(採算)」を見ることで、社内社外へのお客様への「貢献」を常に意識することができる。

4.生産性に焦点を合わせる

「時間当たり」利益(採算)を見ることで、「生産性」を意識することとなり、時間コスト意識が生まれ、業務効率が向上する。

小さなチームに分けることは、一般の企業でも「課」とか「係」という少人数の単位に分かれているものと、基本は同じです。

しかし単に小さく分けるだけではなく、社内の各チーム間の仕事のやりとりを逐一「取引」として金額でやり取りするところが、単なる「課」とか「係」とは大きく異なるところです。

社内の他チームも「お客様」です。エンドユーザーに接しない間接部門であっても、社内の他チームに「単価」を認めてもらわなければ、売れません。

「単価」を認めてもらうためには、他チームにどれだけ「貢献」できているかを考えなければなりません。

結果として、「顧客第一主義の考え方」が自然と身に着くわけです。

それによって、顧客満足度が高くなり、価格競争に陥らない付加価値経営が可能になります。

さらに「時間あたり」利益を見ることで、だらだらと長い時間をかけて仕事をするのではなく、いかに効率よく仕事をするのかというところに意識が向きますので、業務効率が上がり、生産性が向上するのです。

ドラッカーは、「貢献と成果」に焦点を合わせることが重要であると説いていますが、アメーバ―経営はこの「貢献と成果」に人々の意識の焦点を合わせるための非常にすぐれた手法と言えます。

アメーバ会計制度

会社にアメーバ経営を取り入れるためには、「アメーバ会計」制度を導入し、アメーバ―単位の「時間当たり採算」を見ていく必要があります。

しかし、「時間当たり採算」を見るためには、チーム別の時間集計をどのようにするのか、チーム間の「取引単価」をどのように設定するかというような面倒な問題はあります。京セラのアメーバ会計も、長い時間をかけて改良を積み重ねて作られたものであり、簡単に導入できるものではありません。現実の導入には、かなり大きなコストがかかります。

アメーバ会計の代替・低コスト部門別会計

しかしそれは、一般の管理会計制度の「部門別会計」を導入し、部門別の一人当たり生産性をみることで十分に代替可能です。

特に、会社の組織が、店舗別や商品別に明確に分かれている場合には、比較的簡単に「部門別会計」を導入できます。部門共通費の問題はありますが、あまり厳密な部門別損益は必要ありません。

大事なことは、どのチームが頑張っているのか、どのチームのだれのやり方がうまく行っているのかを「見える化」し、刺激し合い、いいやり方を社内で情報共有して、他のチームがマネをすることが出来るようにすることです。

それによって社内の全体の利益水準を上げることができます。

業績向上のポイントは、「意識改革」と「見える化」と言いました。アメーバ制度は、そのための最も優れた組織の一つです。

16.分社型経営で企業価値をさらに高める方法とは?

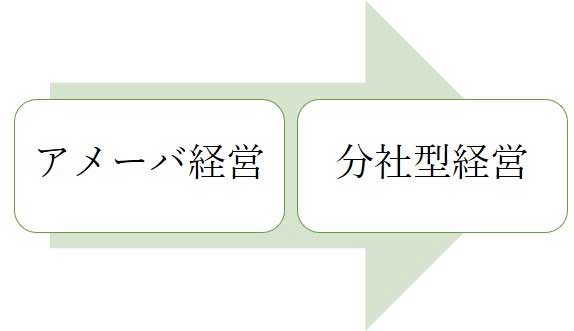

分社型経営は、業績向上の非常に有力な武器になります。

前述の通り、京セラのアメーバ経営は、アメーバと言う少人数単位のグループ経営で、業務効率を上げ、利益向上を確実に図ることのできる手法として有名です。

分社型経営は、アメーバ経営をさらに効率化し、営業効率を上げることの手法です。

アメーバ経営とは、企業活動プロセスを多数の小さな利益責任単位(アメーバ)に分担させ、それぞれが「時間当たり採算」をもとに、自主的に日々経営改善を行い続ける仕組みです。

この仕組みによって、利益水準が確実に上がってゆく理由は、前述の通り、ベクトルが統一され、スピード感が生まれ、お客様への貢献意識が高まり、時間コストが意識され生産性が向上することです。

それをアメーバ会計で見える化し、高速PDCAを回して行くすばらしい仕組みです。

分社型経営は、このアメーバの一つ、または複数のアメーバを、一つの会社に分割独立させるようなものです。または、複数店舗の会社を店舗ごとに別会社として運営するようなものです。

ただし、複数の子会社の上に「ホールディングカンパニー」を設け、全体と部分を有機的に統合し、統治することで、会社が「大きいことのメリット」と「小さいことのメリット」を同時に享受し、スピードとパワーの両者を手に入れます。「ホールディングカンパニー」制度による「分社型統合経営」は、大企業では一般的になっています。

分社型経営によって、何が違ってくるでしょうか。

<メリット>

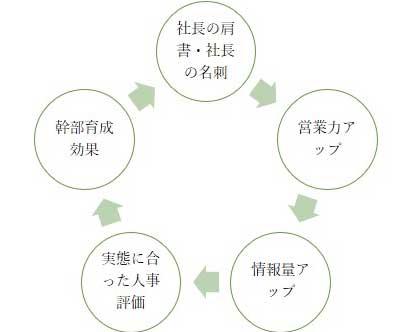

① 社長の肩書

これまで、「店長」の肩書だった人が「社長」の肩書になります。「社長」となることで、責任感は増し、家族にプライドも保て、モチベーションもアップします。

② 社長の名刺

人は肩書に弱いですから、営業力が増します。「社長」の名刺でトップ営業が出来るため、営業成績は向上します。

③ 情報量アップ

様々な経営者の交流会にも参加できるようになり、情報量と情報の質が変わってきます。

④ 実態に合った人事評価の仕組み

人事評価の仕組みをより実態にあったものにし、社員のモチベーションのアップにつなげることが出来ます。

⑤ 幹部育成

「社長」は任される範囲が広くなり、経営責任が明確化され、 経営者意識が醸成されます。「後継者」「経営幹部」の育成が短期間で出来ます。

いいことずくめのようですが、留意点もあります。

「店長」が「社長」の肩書になるとモチベーションはアップします。しかしその人が店長としては力を発揮している優秀な人であっても、社長としての任務を全うできるだけの器ではないこともしばしばあります。

その時、その人を社長から降格してしまうと、モチベーションが下がるだけではなく、会社に居場所がなくなってしまうこともあります。減給になったりすれば、家庭でもプライドが傷つけられます。最悪の場合、ライバル会社に転職することになりかねません。それは、会社にとっても不幸です。

そのようなときには、いきなり社長とするのではなく、暫定的なステップを設け、そのステップポストで成功したら社長を任せるというルールを設け、昇給も成功するまでは大きな昇給はしないという、きめ細かな手順をとることも重要です。通常、取締役とか執行役員で1年おいてから、業績を見て社長にするケースが多いと思われます。

大きなハードル

しかし、分社型経営には、中小企業では乗り越えにくいハードルがありました。

管理コストの増加

税コストの増加

① 税務申告や、社会保険手続きなどの管理コストが高くなります。

② 赤字と黒字が通算できないことによる税コストが発生します。

赤字が発生した部門(会社)があっても、黒字部門(会社)の利益と相殺されず、黒字部門(会社)の税金が高くなります。

特に、新規事業などでは、当初何年間かは赤字が出る場合が多いものです。黒字部門(会社)の利益と通算できないと、税コストが高くなります。

「連結納税制度」という損益が通算できる制度はあるのですが、制度が複雑すぎて、実際のところ、一部の大企業にしか利用できていません。

連結納税制度適用初年度の時価評価の問題、繰越欠損金の引継ぎの問題、計算の複雑さからくる計算コストの問題と様々なハードルがあり、このハードルを乗り越えて連結納税制度を採用している会社は、上場会社の中でも大企業を中心に17%程度にかぎられています。

しかし、大企業ではホールディングカンパニー制は当たり前のように定着しています。前述の通り、分社型経営による変化対応力と、ホールディングカンパニー制による規模の利益を同時に兼ね備えることで、スピードとパワーの両者を手にした、筋肉質経営が可能になるからです。

中小企業にも分社型経営の導入が容易に

ところが、ここにきて、分社型経営の導入のハードルが取り除かれようとしています。

①管理コストの低下

最近では、税金の電子申告、社会保険の電子申請が進み、さらにクラウド型会計の導入による自動仕訳の普及もあり、管理コストが低下し、あまり問題にならなくなっています。特に最近ではRPA(ロボティック・プロセス・オートメーション)の導入で、会計コストが劇的に低下しています。

②グループ通算制度の導入

税金面でのデメリットは大きな問題ですが、令和4年4月1日開始事業年度から始まる、「グループ通算制度」によって、この問題が解決されることになりました。現在の「連結納税制度」が20年ぶりに大改造され、方式が一変します。

制度が簡略化され、中小企業にもグループ内の赤字会社の赤字と黒字会社の黒字を相殺(通算)できる制度を導入しやすくなるのです。

ただし、グループ通算制度を適用することができる子会社は、100%子会社であることが必要です。また、地方税には通算制度は適用されません。

分社型経営・グループ通算を活用すべきケース

今後は、中小企業にもグループ通算制度の導入が期待できますが、どのようなケースで活用すべきでしょうか。

①多店舗展開しているケース

多店舗展開している店を、(店舗グループ別に)子会社にし、「店長」のうち成績優秀なものを「社長」にします。

子会社間で経営成績を見える化しますと競争が始まり、優秀な店長のやり方が、その子会社内に早いスピードで浸透します。店の立地や客層といったさまざまないい訳は通用しなくなります。

次に、全社内で、優秀な店長のやり方が浸透するようになります。

赤字店舗と黒字店舗の損益通算も従来通りできるため、税効率はあまり変わりません。

②新規事業展開のケース

ある程度技術開発・製品化の目途が立ち、新規事業としてスタートするにあたっては、100%子会社としてスタートすべきです。

新規事業は赤字スタートになることがほとんどです。100%子会社とすることで、損益が明確になるだけでなく、資金繰りも明確になります。資金負担も含めて責任が生じ、チームメンバーの本気度が違ってきます。

貢献と成果に目をやることができるので、甘えと無駄がなくなります。PDCAサイクルを回しやすく、考えるチームになり、創意工夫が定着化します。

③営業が重要な会社のケース

社長の名刺が使えるため、経営者・意思決定者と直接コンタクトがとれ、さまざまな経営者勉強会にも参加できるので、質のいい営業機会が格段に増加します。

④社内に多様な業種・業態が存在するケース

本来は、業種・業態によって社内文化も異なってしかるべきです。大事にすべきものが違うわけですから。

就業規則や、賃金規定も違っていて当然です。分社型経営にすることで、実態にあった社内規則・社内文化を創ることができて、業務効率が向上します。

⑤間接業務の分離分割・アウトソース

間接業務は、経営責任が不明確であるため不要不急の仕事をしたり、前任者から引き継いだ、目的が曖昧な意味不明の業務を行ったりします。また、他部署から様々な雑用を頼まれ、どうしても過剰品質になったりもします。

残業が多いにもかかわらず感謝されないということにもなりがちです。

そうした間接業務を、子会社化して行わせることで、「成果」を意識した行動に変えることが出来ます。

ドラッカーも、間接業務をアウトソースすることの意味を説かれていますし、稲盛さんも清掃などの業務でもアウトソースすることで上場が出来る話も書かれています。

17.グループ通算制度を利用して、企業価値を上げる

前項で、新規事業をスタートするにあたっては、100%子会社としてスタートすべきと書きました。もう少し具体的に書きます。

新規事業は赤字

新規事業は赤字スタートになることがほとんどです。特に研究開発型の事業は、必ず赤字スタートになります。

ドラッカーも、「新事業は長い間、往々にして数年間は利益も成長ももたらさない。資源を食うだけである。しかし突然成長し、開発に要した資金の50倍以上を回収する。さもなければイノベーションとして失敗である。(イノベーションと起業家精神)」としています。

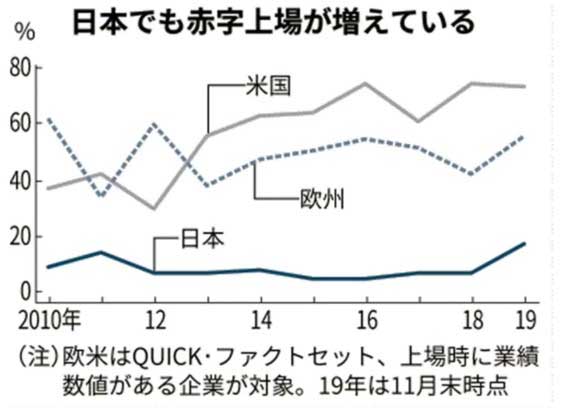

近年では、上場に成功した会社ですら同じです。米アマゾン・ドット・コムは1997年の上場後でも、6年間最終赤字が続いたことは有名です。欧米では赤字上場は過半を超えるそうです。QUICK・ファクトセットによると、2019年の新規上場のうち米国は73%(11月末時点)、欧州では55%(同)が赤字上場でした。日本でも昨年上場した86社のうち17%に当たる15社が最終赤字でした。昨年上場したフリーの2019年6月期の最終損益は主力の会計ソフトの開発投資がかさみ、27億円の赤字でした。(日本経済新聞2019/12/16)

部門としてスタートするか会社としてスタートするか

結論から言うと、本来は、新規事業はできるだけ独立した形でスタートさせるべきです。

それは、新規事業のメンバーの意識の問題と、既存事業の人達の意識の問題です。

既存事業に間借りして新規事業を始めますと、新規事業のメンバーは、開発に成功することばかりに意識が行きがちです。「成果」とは技術開発に成功することですから、一生懸命時間をかけていいものを作ろうとし、採算は度外視になります。

赤字が出ていても、既存事業の利益に紛れてしまいがちで、何としても黒字にしなければという意識は薄くなります。どうしても甘えと無駄が生じるのです。

既存事業の人から見ると新規事業というのは「遊んでいるように」みえてしまうものです。なかなか成果が出ないところに、「俺たちの稼いだ金で遊んでるんじゃないか?」と言う目で見られては、新規事業の人たちも面白くはありません。

100%子会社とすることで、損益が明確になり、責任感が出てきます。バランスシートにも、累積の欠損額が明示されます。資金負担も含めて責任が明確になり、チームメンバーの本気度が違ってきます。

特に、資金繰りの厳しさを味あわせることは、非常に重要です。緊張感が生じ、効率性が高まります。

税金上の損益通算の問題

しかし、100%子会社にすると、税金上不利な取り扱いが生じます。既存事業の黒字と、新規事業の赤字が通算できません。既存事業の税負担が大きくなってしまいます。そのため、中小企業では通常、新規事業は、既存事業と同じ会社の中で行われる、同一会社内別部門方式が取られることになります。

グループ通算制度

ところが、2020年度税制改正により、グループ通算税制というものが出来ることとなりました。この制度を活用すれば、100%子会社方式を取った場合でも、同一会社内別部門方式とほぼ同じ結果になることとなりました。ただし、地方税には従来の連結納税同様、適用はありません。

| 同一会社内別部門方式 | 100%子会社方式 | グループ通算税制適用 | |

|---|---|---|---|

| 既存事業 | 利益1億円 | 利益1億円 | 利益1億円 |

| 新規事業 | 赤字1億円 | 赤字1億円 | 赤字1億円 |

| 法人税課税所得 | 0円 | 1億円 | 0円 |

| 地方税課税所得 | 0円 | 1億円 | 1億円 |

| 法人税概算(20%) | 0円 | 2,000万円 | 0円 |

| 地方税概算(13%) | 0円 | 1,300万円 | 1,300万円 |

現状の連結納税制度を見直し、グループ通算制度へ移行します。

使い勝手の悪かった以下の項目が変更されます。

- 所得金額及び法人税額計算の方法を変更し、グループ内のある会社で税務調査があったことで、グループ内他社の申告に影響が出て、他社が大変な思いをしなくてすむようにします。

- グループ通算制度開始の際に、「時価評価」、「欠損金の引継ぎ」について、組織再編成との整合を取る形で、簡略化されるように変更されます。

2022年4月1日開始事業年度より適用可能ですが、事前の準備が必要です。

この記事の執筆者

三好 貴志男

みどり合同税理士法人グループ 代表

公認会計士・税理士

慶應義塾大学経済学部卒、監査法人トーマツを経て現職

-1.png)